- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Предмет, содержание и задачи экономического анализа 4 страница

Для целей горизонтального анализа наиболее удобна аналитическая таблица, в которой отображаются следующие показатели, относящиеся к определенной строке актива или пассива: величина актива (пассива) на начало и конец года в руб. и % к итогу; изменения величины активов (пассивов) в руб., удельных весах и % к величине. Если динамика, представленная в документах, охватывает промежуток свыше года, рассчитываются базисные темпы роста за несколько лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения.

Горизонтальный и вертикальный анализы взаимодополняют друг друга. Так, если при вертикальном анализе особое внимание уделяется элементам, имеющим наибольший удельный вес, то в горизонтальном делается акцент на элементы, доля которых изменялась скачкообразно. Т. к. элементы с максимальным удельным весом либо изменяющиеся скачкообразно являются индикаторами «проблемных точек» организации, то выявить их можно только при одновременном использовании соответствующих методов.

Оба этих вида анализа особенно ценны при межхозяйственных сопоставлениях, т. к. позволяют сравнивать отчетность различных по виду деятельности и объемам производства предприятий.

Коэффициентный метод, применяемый в экономическом анализе, представляет собой систему относительных показателей, определяемых по данным бухгалтерской отчетности, главным образом, по данным баланса и отчета о прибылях и убытках. Применение коэффициентов основано на теории, предполагающей существование определенных соотношений между отдельными статьями отчетности. Предпочтительные значения коэффициентов зависят от отраслевых особенностей предприятий, а также их размеров, оцениваемых обычно годовым объемом продаж и среднегодовой стоимостью активов. На предпочтительные величины коэффициентов, кроме того, могут влиять общее состояние экономики и фаза экономического цикла. Для расчета коэффициентов финансовые отчеты предприятия должны быть приведены в определенную форму, называемую аналитической.

Коэффициентный метод экономического анализа дополняется факторным методом, позволяющим выявить изменения результирующего признака под влиянием отклонения некоторых факторов, предположительно оказывающих на него количественное воздействие. Сущность применения факторного метода заключается в том, что взаимосвязь исследуемого показателя с факторными передается в форме конкретного математического уравнения. С помощью детерминированных факторных моделей исследуется функциональная связь между результативным показателем (функцией) и факторами (аргументами). Таким образом, коэффициенты могут выступать в факторных моделях как в роли результирующего признака, так и в роли фактора. Каждый коэффициент представляет собой простейшую двухфакторную кратную модель типа у = а/b, которая может быть существенно дополнена с помощью способов преобразования факторных моделей.

24. Многофакторный комплексный анализ рентабельности активов.

По абсолютной сумме прибыли не всегда можно судить об уровне доходности предприятия, его финансовом результате, т. к. на размер показателей прибыли влияет не только качество работы, но и масштабы деятельности. Поэтому для характеристики эффективности работы предприятия наряду с абсолютной суммой прибыли используют относительный показатель – уровень рентабельности.

Рентабельность – показатель эффективности деятельности предприятия, характеризующий уровень отдачи от затрат и степень использования средств. В основе расчета рентабельности – отношение прибыли к затратам. Если аналитические расчеты ведутся с позиций самого предприятия, то в качестве обобщающего показателя ресурсов используется средняя стоимость активов.

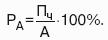

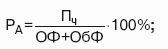

Рентабельность активов (коэффициент генерирования доходов) характеризует результативность всей производственно-хозяйственной деятельности предприятия и определяется как отношение прибыли до вычета процентов и налогов к стоимостной оценке совокупных активов предприятия (итог баланса по активу):

К активам предприятия относятся основные производственные средства, нематериальные активы, используемые в производстве (патенты, товарные знаки и т. д.), а также материально-производственные запасы.

Или.

Где ОФ – средняя за период стоимость основных производственных фондов,

ОбФ – средняя за период стоимость материальных оборотных средств.

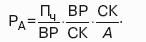

Существуют различные методики анализа рентабельности производственных активов по факторам, однако наиболее широкое распространение получила комплексная факторная модель фирмы «DuРоnt», которая позволяет в ходе исследования получить оценку влияния следующих показателей-факторов:

Пч/ВР – рентабельность продаж;

ВР/СК – оборачиваемость собственного капитала;

СК/А – доля собственного капитала в формировании активов.

Мультипликативная факторная детерминированная модель рентабельности активов:

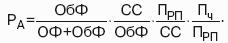

Другая интерпретация факторной модели рентабельности активов основана на том, что и числитель, и знаменатель формулы расчета рентабельности производственных активов умножаются на себестоимость реализованной продукции, прибыль от реализации продукции и величину материальных оборотных средств. Модель позволяет оценить влияние факторов:

СС/ОбФ – число оборотов оборотных средств (СС – себе стои мость реализованной продукции);

Прп/СС – рентабельность продукции, характеризует эффективность использования текущих затрат живого и прошлого;

ОбФ/ОФ+ОбФ – доля оборотных средств в общей стоимости производственных фондов;

Пч/Прп – коэффициент мультипликации прибыли.

Факторная модель рентабельности активов:

Обе факторные модели являются комплексными, обеспечивая анализ рентабельности с различных позиций (с точки зрения пассивов или активов предприятия). Каждый из этих коэффициентов в обеих моделях отражает эффективность различных сторон деятельности организации. Количественное значение влияния этих факторов можно найти, применив один из специальных приемов экономического анализа.

25. Анализ основного капитала и оценка эффективности его использования.

Основной капитал – это часть финансовых ресурсов (собственного и заемного капитала) организации, инвестированных для приобретения или создания новых основных фондов производственного и непроизводственного назначения. Это материализованная часть собственного и заемного капитала, используемая в процессе производства и реализации продукции, товаров, работ, услуг с целью получения дохода. Существенным сегментом основного капитала являются основные средства (фонды) – часть имущества, используемая в качестве средств труда в процессе производства продукции, выполнения работ и оказания услуг либо для управления организацией в течение периода, превышающего 12 месяцев. В состав основного капитала также включаются нематериальные активы, долгосрочные финансовые вложения, которые в настоящий момент обеспечивают получение дохода организации или будут приносить доход в будущем. Все перечисленные статьи и основные средства объединены в бухгалтерском балансе в разделе I «Внеоборотные активы».

Анализ основного капитала заключается в горизонтальном и вертикальном анализе первого раздела актива баланса и оценке эффективности использования основных средств.

На первом этапе анализируется динамика и структура соответствующих статей бухгалтерского баланса, рассчитываются темпы роста и прироста, доля соответствующих частей основного капитала во внеоборотных активах в целом. Наибольшее внимание уделяется анализу основных фондов, для оценки движения и состояния которых разработана система показателей.

Анализ движения основных фондов проводится на основе следующих показателей:

• коэффициент поступления основных средств – отношение поступивших основных средств к стоимости основных средств на конец периода;

• коэффициент обновления основных средств – определяется отношением стоимости новых основных средств к стоимости основных средств на конец периода;

• коэффициент выбытия основных средств – стоимость выбывших основных средств к стоимости основных средств на начало периода;

• коэффициент ликвидации основных средств – отношение стоимости ликвидированных основных средств к стоимость основных средств на начало периода.

125ТЯ Показатели движения основных фондов рассчитываются по всем основным фондам, по активной их части, по основным видам оборудования.

Для анализа состояния основных фондов применяются следующие показатели:

• коэффициент годности основных средств – отношение остаточной стоимости основных средств к первоначальной стоимости основных средств;

• коэффициент износа основных средств – сумма начисленного износа основных средств, деленная на первоначальную стоимость основных средств.

Показатели состояния основных фондов рассчитываются по состоянию на начало и конец анализируемого периода. Чем ниже коэффициент износа, тем лучше техническое состояние, в котором находятся основные фонды.

На втором этапе анализа основного капитала производится оценка эффективности его использования, для чего используется показатель фондоотдачи, который определяется как отношение стоимости товарной продукции (П) к среднегодовой стоимости основных производственных фондов (ОФ):

ОФ=П/ОФ.

Другим показателем эффективности использования основных средств является фондоемкость, которая определяется отношением средней стоимости основных средств (ОФ) к объему выпуска продукции (П):

ФЕ=ОФ/П.

При расчете фондоотдачи в стоимости основных фондов учитываются собственные и арендованные средства; не учитываются основные фонды, находящиеся на консервации, а также сданные в аренду другим предприятиям. Повышение фондоотдачи приводит к снижению суммы амортизационных отчислений на 1 руб. готовой продукции и способствует повышению доли прибыли в цене товара.

Для выявления эффективности использования различных групп основных фондов показатель фондоотдачи рассчитывается по группам основных фондов, по промышленно-производственным фондам, по активной части промышленно-производственных фондов. Сопоставление темпов изменения фондоотдачи по разным группам основных фондов дает возможность определить направления совершенствования их структуры.

26. Система частных и обобщающих показателей анализа состояния оборотного капитала и его использования.

Оборотный капитал (оборотные средства, оборотные активы, текущие активы, оборотные фонды) по вещественному содержанию представляют собой запасы сырья, полуфабрикатов, топлива, тару, расходы будущих периодов, малоценные и быстроизнашивающиеся предметы. Данные активы обеспечивают текущие потребности предприятия и достаточно быстро завершают свой финансовый кругооборот, трансформируясь из денежной в материальную форму и обратно в деньги. Их ликвидность значительно выше, чем у основных фондов.

Оборотный капитал представляет собой сумму второго раздела актива баланса предприятия.

Среди показателей, характеризующих состояние оборотного капитала, наиболее значимым является величина собственных оборотных средств. Данный показатель отражает часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия, зависит как от структуры активов, так и от структуры источников средств и определяется как разность между оборотными активами и краткосрочными пассивами. Повышение платежеспособности предприятия, его ликвидность определяются по показателю собственного оборотного капитала.

Для анализа структуры собственного капитала используется коэффициент маневренности, при расчете которого используется собственный оборотный капитал:

Кман.= СоК/СК.

Где СоК – собственный оборотный капитал; СК – собственный капитал. Высокое значение этого коэффициента означает, что собственный капитал представлен в форме более ликвидных средств, что расширяет возможности его использования, маневрирования средствами.

Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Время, на протяжении которого оборотные средства находятся в обороте, т. е. последовательно переходят из одной стадии в другую, составляет период оборота оборотных средств.

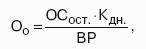

Оборачиваемость оборотных средств:

Где Оо – оборачиваемость оборотных средств в днях; ОСост. – средний остаток оборотных средств; Кдн. – число дней анализируемого периода (90, 360); ВР – выручка от реализации продукции за анализируемый период.

Коэффициент оборачиваемости оборотных средств характеризует объем выручки от реализации в расчете на один рубль оборотных средств:

Ко=ВР/ОСост или Кдн/Оо.

При анализе оборачиваемости оборотных средств особое внимание уделяется производственным запасам и дебиторской задолженности.

Важным показателем эффективности использования оборотных средств является также коэффициент загрузки средств в обороте. Он характеризует сумму оборотных средств, которые авансируются на 1 рубль выручки от реализации продукции:

ОСост/ ВР.

Коэффициент загрузки средств в обороте – величина, обратная коэффициенту обращения оборотных средств. Чем меньше коэффициент загрузки средств, тем эффективнее используются оборотные средства.

Также одной из характеристик использования оборотного капитала является экономический эффект от изменения оборачиваемости – сумма экономии (высвобождения) или перерасхода (дополнительного привлечения) средств при изменении оборачиваемости оборотных средств.

По аналогичным формулам производится расчет частных показателей состояния и использования оборотного капитала: коэффициент оборачиваемости, продолжительность оборота и коэффициент загрузки нормируемых оборотных средств и отдельных элементов или групп оборотных средств:

• оборотных активов организации;

• дебиторской задолженности;

• товарно-материальных запасов;

• краткосрочных финансовых вложений.

Вместо величины всех оборотных средств в формулы подставляется величина нормируемых средств или отдельного их элемента. Частная оборачиваемость отдельных элементов или групп оборотных средств называется слагаемой, если она рассчитывается по выручке от реализации. Совокупность слагаемых частных показателей по всем видам (группам) оборотных средств даст в результате общий показатель оборачиваемости всех оборотных средств.

27. Сущность и содержание, состав, структура и движение капитала организации.

Капитал – это стоимость, приносящая прибавочную стоимость. Вложение капитала в хозяйственную деятельность, его инвестирование создают прибыль. Всеобщая формула капитала: Д—Т—Д'

Где Д – денежные средства, авансированные инвестором; Т – товар (купленные средства производства, рабочая сила и другие элементы производства); Д' – денежные средства, полученные инвестором от продажи продукции и включающие в себя реализованный прибавочный продукт (прибавочную стоимость);

Д'—Д – прибавочный продукт (доход инвестора);

Д'—Т – выручка от продажи продукции;

Д – Т – затраты инвестора на покупку товара.

В структуру капитала входят денежные средства, вложенные в основные фонды, нематериальные активы, оборотные фонды, фонды обращения.

Основные фонды представляют собой средства труда (здание, оборудование, транспорт и т. д.), которые многократно используются в хозяйственном процессе, не изменяя при этом свою вещественно-натуральную форму. Стоимость основных фондов частями, по мере их износа, переносится на стоимость продукции (услуги) и возвращается в процессе ее реализации (амортизация). Денежные суммы, соответствующие снашиванию основных средств, накапливаются в амортизационном фонде. Денежные средства, авансированные на приобретение основных фондов, называются основными средствами.

Нематериальные активы представляют собой вложение денежных средств предприятия (его затраты) в нематериальные объекты, используемые в течение долгосрочного периода в хозяйственной деятельности и приносящие доход. Таким образом, нематериальные активы – это стоимость объектов промышленной и интеллектуальной собственности и иных имущественных прав. Основные средства, нематериальные активы, незавершенное строительство и долгосрочные финансовые вложения образуют основной капитал.

Оборотные фонды по вещественному содержанию представляют собой запасы сырья, полуфабрикатов, топлива, тару, расходы будущих периодов, малоценные и быстроизнашивающиеся предметы.

Оборотные производственные фонды принимают однократное участие в производственно-торговом процессе, изменяя при этом свою вещественно-натуральную форму. Их стоимость полностью переносится на вновь произведенный продукт, а основное назначение – обеспечение непрерывности и ритмичности производства.

Фонды обращения связаны с обслуживанием процесса обращения товаров. Они включают произведенную, но нереализованную продукцию, запасы товаров, денежные средства в кассе и расчетах и др. По характеру участия в производственно-торговом процессе оборотные средства и фонды обращения тесно взаимосвязаны и постоянно переходят из сферы производства в сферу обращения и наоборот.

Денежные средства, вложенные в оборотные производственные фонды и фонды обращения, представляют собой оборотные средства (оборотный капитал).

Движение оборотных средств происходит по схеме: Д—Т … П …Т'—Д',

Где Т – средства производства; П – производство; Т' – готовая продукция;

Д' – денежные средства, полученные от продажи продукции и включающие в себя реализованный прибавочный продукт.

Точки (…) означают, что обращение средств прервано, но процесс их кругооборота продолжается в сфере производства.

Уставный капитал представляет собой сумму вкладов учредителей хозяйствующего субъекта для обеспечения его жизнедеятельности. Величина уставного капитала соответствует сумме, зафиксированной в учредительных документах, и является неизменной. Увеличение или уменьшение уставного капитала может производиться в установленном порядке.

В финансовой деятельности хозяйствующего субъекта различаются активы и пассивы. Активы хозяйствующего субъекта – это совокупность имущественных прав, принадлежащих ему. В состав активов хозяйствующего субъекта входят основные средства, нематериальные активы, долгосрочные вложения (в сумме – внеоборотные активы) и оборотные средства. Активы за вычетом долгов (расчеты с кредиторами, заемные средства, доходы будущих периодов) представляют чистые активы. Пассивы хозяйствующего субъекта – это совокупность его долгов и обязательств, состоящих из заемных и привлеченных средств, включая кредиторскую задолженность.

28. Система показателей оценки эффективности использования собственного и заемного капитала.

Основным методом анализа эффективности использования собственного и заемного капитала является коэффициентный анализ, который объединяет систему показателей:

1. Коэффициенты оценки движения капитала (активов) преддпри-ятия, к которым относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим:

• коэффициент поступления всего капитала показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования (Кпост.– поступивший капитал; Кк – стоимость капитала на конец периода);

КпК =Кпост./ Кк.

• коэффициент поступления собственного капитала показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства (СК – собственный капитал (здесь и далее индексы соответственно);

КпСК =СКпост./ СКк.

• коэффициент поступления заемного капитал показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства (ЗК – собственный капитал);

КпЗК =ЗКпост./ ЗКк.

• коэффициент использования собственного капитал показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности (СКисп.– использованная часть собственного капитала; СКИ – собствен ный капитал на начало периода);

КиСК =СКисп/ СКн.

• Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности (ЗКвыб.– выбывшие заемные средства).

КвЗК =ЗКвыб./ ЗКн.

2. Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал:

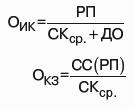

• коэффициент оборачиваемости собственного капитал с коммерческой точки зрения отражает излишки (недостаточность) продаж, с финансовой – скорость оборота вложенного капитала, с экономической – активность денежных средств, которыми рискует вкладчик (РП – объем реализации; СКср. – среднего довая стоимость собственного капитала);

ОСК=РП/ СКСК

• коэффициент оборачиваемости инвестиционного капитала рассчитывается по формуле (ДО – долгосрочные обязательства);

• коэффициент оборачиваемости кредиторской задолженности показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов (СС(РП) – себестоимость реализованной продукции; КЗ – кредиторская задолженность).

Оборачиваемость в днях рассчитывается как частное от деления количества дней в году на соответствующие коэффициенты оборачиваемости и показывает, сколько требуется дней для осуществления одного оборота собственного, инвестированного капитала или кредиторской задолженности.

3. Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Рассчитываются: коэффициент собственного капитала, характеризующий долю собственного капитала в структуре капитала компании; коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования предприятия, и коэффициент соотношения заемного и собственного капитала, характеризующий степень зависимости организации от внешних займов (кредитов). Коэффициенты этой группы называются также коэффициентами платежеспособности.

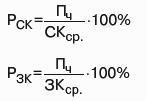

4. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств:

• рентабельность собственного капитала представляет особый интерес для имеющихся и потенциальных владельцев обыкновенных и привилегированных акций (Пч – чистая прибыль);

• аналогично – рентабельность заемного капитала.

29. Анализ цены основных источников финансирования деятельности организации.

Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой капитала. Цена капитала является ключевым элементом теории и практики решений инвестиционного характера. Для определения цены капитала необходимо рассчитать цену основных источников капитала и их элементов.

Основными элементами заемного капитала являются ссуды банка и выпущенные предприятием облигации.

Цена единицы ссуды банка:

Цс=i(1־ НП).

Где i – ставка банковского процента; НП – налог на прибыль.

Цена такого источника средств, как облигации хозяйствующего субъекта, приблизительно равна величине уплачиваемого процента.

На многих предприятиях в качестве заемных средств выступает задолженность перед бюджетом и внебюджетными фонд&ми. Штрафные санкции и пени, уплачиваемые за просрочку, в данном случае являются платой за этот источник средств, цена которого:

Цзад = Ш/3Дср

Где Ш – штрафы, пени за просрочку за год; 3Дср – среднегодовая задолженность в бюджет и внебюджетные фонды.

Цена источника средств привилегированные акции» с неограниченным периодом обращения рас считывается по формуле.

Цпа =Двпа/ Ц′па

Где, Двпа – размер фиксированного дивиденда (в денежных единицах) по привилегированным акциям; Ц'па – чистая сумма средств, полученных АО от продажи одной привилегированной акции. Аналогично рассчитывается цена обыкновенных акций с постоянной величиной дивиденда.

Для расчета цены обыкновенных акцииспостоянной динамикой изменения уровня дивидендов, зависящего от эффективности работы организации, наиболее популярны две модели.

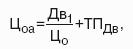

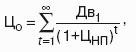

Модель Гордона:

Где Дв1 – прогнозное значение дивиденда на ближайший период; ЦО – текущая (рыночная) цена обыкновенной акции; ТПдв – прогнозируемый темп прироста дивидендов.

Модель САРМ:

Цоа=Дтбезриск.+К · (Дтрын. ־ Дтбезриск.).

Где Дтбезриск – доходность безрисковых вложений; К – коэффициент, рассчитываемый для каждой акции; Дтрын – средняя ставка доходности, сложившаяся на рынке ценных бумаг.

Далее определяется цена нераспределенной прибыли. Если она направляется на цели финансирования, то цена данного источника равна рентабельности, которую смогли бы получить акционеры (собственники) предприятия при вложении полученного ими дивидендного дохода в альтернативные проекты. Существуют четыре методики расчета цены нераспределенной прибыли, они достаточно сложны. Первая методика допускает расчет на основе САРМ-модели. Определение цены нераспределенной прибыли по второй методике базируется на формуле дисконтированного денежного потока. При этом допускается, что акционеры общества на полученные дивиденды могут купить акции других компаний. Величина ЦНП определяется из следующей формулы:

Где t – период времени.

Третья методика предполагает использование альтернативных ставок рентабельности. В этом случае в качестве цены не распределенной прибыли рекомендуется использовать депозитный процент по вкладам в стабильной иностранной валюте. Четвертая методика строится на основе безрисковой ставки рентабельности и субъективно оцениваемой рисковой премии. В качестве безрисковой ставки рентабельности принято использовать ставку дохода по долгосрочным правительственным облигациям.

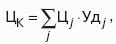

Показатель, характеризующий относительный уровень общей суммы расходов по обслуживанию всех источников капитала, представляет собой цену капитала:

Где Ц – цена j-го источника средств; Удj – удельный вес j-го источника средств в общей их сумме.

Предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя этого интегрального показателя.

30. Леверидж (финансовый рычаг). Эффект финансового рычага.

Финансовый рычаг («финансовый леверидж») – это финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств. Таким образом, финансовый рычаг позволяет воздействовать на прибыль через оптимизацию структуры капитала.

Эффект финансового рычага – это показатель, отражающий приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Он рассчитывается по следующей формуле:

ЭФЛ =(1− НП)⋅(РА−%ср.)ЗК/СК,

Где ЭФЛ – эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %; ПН – ставка налога на прибыль, выраженная десятичной дробью; РА – коэффициент валовой рентабельности активоЕ (отношение валовой прибыли к средней стоимости активов), %; %ср. – средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, %; 3К – средняя сумма используемого предприятием заемного капитала; СК – средняя сумма собственного капитала предприятия.

Приведенная формула расчета эффекта финансового леве-риджа позволяет выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1-НП), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового левериджа (РА−%ср.) который отражает разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

3. Плечо финансового левериджа ЗК/СК, которое характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|