- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

АМОРТИЗАЦИЯ ОСНОВНЫХ ФОНДОВ 13 страница

Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты либо другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные фонды и оборотные средства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а также имущественные права и права на интеллектуальную собственность.

Из определений следует, что одни инвестиции направлены на увеличение собственного капитала (покупка акций и вложение пая с целью получения дивидендов, вклады на счета банков и покупка акций для получения по ним процентов), а другие — на расширение производственной базы путем покупки оборудования и земли, а также на капитальное строительство.

Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений путем строительства новых, расширения, реконструкции и технического перевооружения действующих промышленных предприятий и субъектов.

К новому строительству относится строительство предприятий, зданий, сооружений, осуществляемое на новых площадках и по специально разработанному проекту.

Расширение действующего предприятия представляет собой либо строительство последующих очередей дополнительных производственных комплексов и производств по новым проектам, либо строительство или расширение существующих цехов основного, вспомогательного и обслуживающего производств. Оно ведется, как правило, на территории действующего предприятия или на примыкающих площадях.

Реконструкция — это полное или частичное переоборудование или переустройство действующего предприятия с заменой морально устаревшего и физически изношенного оборудования путем механизации и автоматизации производства, устранения диспропорций в технологических звеньях и вспомогательных службах. При реконструкции допускается строительство новых цехов взамен старых.

Техническое перевооружение — комплекс мероприятий по повышению технического уровня отдельных производств в соответствии с современными требованиями путем внедрения новой техники и технологии, механизации и автоматизации производственных процессов, модернизации и замены устаревшего оборудования, улучшения организации и структуры производства. Оно направлено на повышение интенсификации производства, увеличение производственных мощностей, улучшение качества выпускаемой продукции.

Предприятие самостоятельно определяет объемы, направления, размеры и эффективность инвестиций. По своему усмотрению оно привлекает на договорной, преимущественно конкурентной, основе (в том числе через торги подряда) физических и юридических лиц для участия в деятельности по реализации инвестиций.

Выбор того или иного направления вложений определяется многими обстоятельствами. Важнейшими среди них являются: инвестиционный климат в стране, состояние производственно-технической базы промышленных предприятий, кредитная политика, уровень развития воспроизводственной рыночной инфраструктуры и системы привлечения и освоения капитальных вложений, система налогообложения, уровень развития законодательной базы в сфере инвестиционной деятельности.

Поскольку предприятия, как правило, не располагают достаточными финансовыми ресурсами для поддержания производства на уровне требований динамично развивающегося рынка, перед ними всегда возникает двуединая задача: с одной стороны, обосновать перед будущими инвесторами привлекательность и необходимость модернизации или ввода новых основных фондов, а с другой — доказать привлекательность осуществления инвестиционного проекта на основе оценки его эффективности.

Решение этой задачи предполагает использование системы показателей, отражающих соотношение затрат и результатов применительно к интересам участников инвестиционного проекта:

показатели предполагаемой доходности от вложения средств в проект, а также показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия от реализации проекта для его непосредственных участников;

показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта;

показатели социальных и экологических последствий, а также затрат, связанных с социальными мероприятиями и охраной окружающей среды.

В условиях рыночных отношений важнейшим фактором экономического роста предприятия является увеличение объема производства на каждую затрачиваемую единицу материальных и финансовых ресурсов, т.е. повышение результативности работы предприятия. Это достигается за счет лучшего использования ресурсов предприятия и расширения его производственных возможностей на основе радикальных изменений в производственной базе — внедрения новой техники, технического перевооружения и нового строительства. Последнее связано с капитальными вложениями, непосредственным результатом которых является ввод или модернизация (реконструкция) основных фондов, а в конечном счете — прирост объемов производства.

7.4. ИСТОЧНИКИ И СТРУКТУРА КАПИТАЛЬНЫХ ВЛОЖЕНИЙ

Предприятие, производящее капитальные вложения, обычно имеет несколько альтернативных возможностей финансирования, которые не исключают друг друга и могут использоваться одновременно, что часто и происходит на практике.

Создание и воспроизводство основных фондов может финансироваться за счет:

■ собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий, и др.);

■ заемных финансовых средств инвесторов (банковские и бюджетные кредиты, облигационные займы и т.д.);

■ привлеченных финансовых средств инвестора (средства, получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц);

■ денежных средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

■ инвестиционных ассигнований из государственных бюджетов и внебюджетных фондов;

■ иностранных инвестиций.

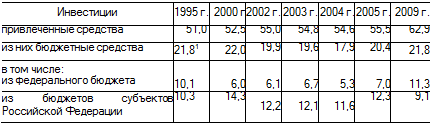

Структура инвестиций в основной капитал по источникам финансирования приведена в табл. 7.2.

| Таблица 7.2 Структура инвестиций в основной капитал по источникам финансирования1 (в % к итогу)

1 Российский статистический ежегодник. М., 2010. С. 673. Данные с 2000 г. - без субъектов малого предпринимательства.

|

|

Как видно из табл. 7.2, главными источниками инвестиций в основной капитал являются собственные средства в виде прибыли, остающейся в распоряжении организации, и амортизации, а также привлеченные средства, включающие средства консолидированного бюджета, заемных средств за счет эмиссии ценных бумаг и полученных кредитов.

Основным показателем уровня самофинансирования является коэффициент самофинансирования (Кс), который определяется следующим образом:

с

с

|

Б + П + 3

Уровень самофинансирования считается высоким, если удельный вес собственных источников инвестиций достигает 60% и более от общего объема финансирования капитальных вложений.

Амортизационные отчисления как источник инвестирования имеют большое значение. В современных условиях возникает необходимость постоянного обновления основных средств, что заставляет предприятия производить ускоренное списание оборудования с целью образования накоплений для последующего вложения их в инвестиции. Этому способствуют возрастающие объемы амортизационных отчислений, с одной стороны, и уменьшение нецелевого использования амортизационных отчислений в результате заметной нормализации платежного оборота — с другой. Дело в том, что в недавнем про-

шлом под влиянием финансовых трудностей многие предприятия использовали средства амортизационных отчислений для финансирования оборотного капитала. В настоящее время ситуация меняется в лучшую сторону.

Повышается роль заемных средств, особенно кредитов. Так, если на начало 2000 г. кредиты, предоставленные предприятиям и организациям, составили 445,2 млрд руб., то на начало 2004 г. они возросли до 2299,9 млрд руб.[14], т.е. более чем в 5 раз.

7.5. ИНВЕСТИЦИОННЫЙ ПРОЕКТ И ОЦЕНКА ЕГО ЭФФЕКТИВНОСТИ

Методика разработки инвестиционного проекта и его реализации предусматривает следующие этапы: формирование инвестиционного замысла (идеи); исследование условий реализации инвестиционного проекта; технико-экономическое обоснование (ТЭО) проекта; приобретение, аренда или отвод земельного участка; подготовка контрактной документации; осуществление строительно-монтажных работ, включая пусконаладочные; эксплуатация объекта, мониторинг экономических показателей.

Формирование инвестиционного замысла (идеи) предполагает:

■ рождение и предварительное обоснование замысла;

■ инновационный, патентный и экологический анализ технического решения (объекта техники, ресурса, услуги);

■ проверку необходимости выполнения сертификационных требований;

■ предварительное согласование при необходимости с муниципальными и отраслевыми органами управления;

■ подготовку информационного обеспечения.

Исследование условий реализации инвестиционного проекта

включает:

■ установление величины спроса на продукцию (услуги), намеченную к выпуску;

■ оценку уровня базисных, текущих и прогнозных цен на продукцию (услуги);

■ подготовку предложений по организационно-правовой форме реализации проекта и составу участников;

■ оценку предполагаемого объема инвестиций;

■ подготовку предварительных оценок по разделам ТЭО проекта, в частности оценку его эффективности;

■ подготовку контрактной документации на выполнение проекта;

■ подготовку инвестиционного предложения для потенциального инвестора.

Технико-экономическое обоснование проекта предусматривает:

■ проведение маркетингового исследования (спроса и предложения, сегментации рынка, цены), выработку маркетинговой стратегии и т.д.;

■ подготовку программы выпуска продукции (услуг);

■ разработку исходно-разрешительной документации;

■ разработку технических решений (в том числе генерального плана, состава оборудования и технологических решений на основе анализа существующей и предлагаемой технологии состава оборудования, загрузки действующих производственных мощностей и площадей, предложений по закупке зарубежных технологий и оборудования, использования сырья и материалов, комплектующих изделий и энергоресурсов);

■ инженерное обеспечение;

■ составление плана мероприятий по охране окружающей среды и соблюдение техники безопасности;

■ описание системы управления предприятием;

■ описание организации строительства;

■ сметно-финансовую документацию (в том числе оценку издержек производства, расчет капитальных затрат, годовых поступлений от деятельности предприятия, потребности в оборотных средствах, оценку проектируемых и рекомендуемых источников финансирования проекта, расчет предполагаемых потребностей в иностранной валюте, выбор кредитов, оформление соглашений);

■ оценку рисков, связанных с осуществлением проекта;

■ установление сроков осуществления проектов;

■ анализ бюджетной эффективности в случае использования бюджетных инвестиций;

■ формулирование условий прекращения реализации проекта.

Желательно, чтобы ТЭО прошло вневедомственную, экологическую и другие виды экспертиз.

Формирование контрактной документации — это подготовка переговоров с потенциальными инвесторами и тендерных торгов по реализации проекта.

Составление рабочей документации — это подготовка проектносметной документации на стадии рабочих чертежей, определение изготовителей и поставщиков нестандартного технологического оборудования.

Строительные и монтажные работы включает наладку оборудования, обучение персонала, выпуск пробной партии продукции.

Эксплуатация объекта и мониторинг экономических показателей предусматривают:

■ сертификацию продукции;

■ создание сбытовой сети (посредники, дилеры и т.д.);

■ создание центров сервисного обслуживания;

■ систему текущего мониторинга экономических показателей (объем продаж и производства, издержки производства и реализации, качество продукции, доходность авансированного капитала, прибыль и т.д.).

Согласно Методическим рекомендациям, при оценке эффективности инвестиционных проектов определяются:

коммерческая (финансовая) эффективность, т.е. финансовые последствия от реализации проекта для его непосредственных участников;

бюджетная эффективность — финансовые последствия от осуществления проекта для федерального, регионального и местного бюджетов;

экономическая эффективность — затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

Основу оценки эффективности инвестиционных проектов составляют определение и соотнесение затрат и результатов их осуществления.

Все вышеназванные оценки рекомендуется производить с использованием чистого дохода (интегрального эффекта); индекса доходности; внутренней нормы доходности; срока окупаемости инвестиций и других показателей, отражающих интересы участников или специфику проекта.

Оценку эффективности инвестиционных проектов следует производить с учетом дисконтирования указанных показателей, т.е. путем приведения их к стоимости на момент сравнения. Это обусловливается тем, что денежные поступления и затраты осуществляются в различные временные периоды и, следовательно, имеют разное значение. Доход, полученный в более ранний период, имеет большую стоимость, чем доход, полученный в более поздний период. То же касается и затрат. Затраты, произведенные в более ранний период, имеют большую стоимость, чем затраты, произведенные позже.

Расчетные цены определяются путем умножения базисной цены на дефлятор, соответствующий индексу общей инфляции, т.е. индексу повышения среднего уровня цен в экономике или на данный вид ресурса, продукции, услуг.

Прогнозные и расчетные цены используются на стадии ТЭО инвестиционных проектов. Одновременно в ТЭО расчеты осуществляются и в базисных отечественных, а при необходимости и в мировых ценах.

Расчетные цены используются для определения интегральных показателей эффективности в случаях, когда текущие значения затрат и результатов принимаются в прогнозных ценах. Это необходимо для обеспечения сравнимости результатов, получаемых при различных уровнях инфляции.

Базисные, прогнозные и расчетные цены могут выражаться в рублях или устойчивой иностранной валюте (доллары США, евро и др.).

В расчетах по оценке эффективности инвестиционных проектов целесообразно учитывать влияние изменения цен на продукцию и потребляемые ресурсы под воздействием изменения объема продаж (влияние удовлетворения спроса и предложения на рынке товаров и услуг).

Оценка эффективности инвестиционных проектов производится путем расчета ряда показателей.

Чистый дисконтированный доход (ЧДД), т.е. Эинт, определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами и рассчитывается по формуле

Э,„ = ЧДД=Е(Р, - 3,),

(=0 (1 + ^ )

где Р, _ результаты (выручка от реализации), достигаемые на ,-м шаге расчета;

З, _ затраты, осуществляемые на ,-м шаге;

Т _ временной период расчета;

Е _ норма дисконта.

Временной период расчета принимается исходя из сроков реализации проекта, включая время создания предприятия (производства), его эксплуатации и ликвидации.

Если величина ЧДД инвестиционного проекта положительна (т.е. ЧДД > 0), то он признается эффективным, т.е. обеспечивающим уро

вень инвестиционных вложений не меньший, чем принятая норма дисконта.

|  | ||

Приведение величин затрат и их результатов осуществляется путем умножения их на коэффициент дисконтирования (а,), определяемый для постоянной нормы дисконта Е по формуле

где г — время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах.

Норма дисконта (Е) — это коэффициент доходности капитала (отношение величины дохода к капитальным вложениям), при которой другие инвесторы согласны вложить свои средства в создание проектов аналогичного профиля.

|  | ||

Если норма дисконта меняется во времени, то предыдущая формула выглядит следующим образом:

где Ек — норма дисконта в к-м году;

г — учитываемый временной период, год;

П — поток платежей.

При определении показателей экономической эффективности инвестиционных проектов могут использоваться базисные, мировые, прогнозные расчетные цены на продукцию и потребляемые ресурсы.

Базисные цены — это цены, сложившиеся на определенный момент времени. Они используются, как правило, на стадии технико-экономических исследований инвестиционных возможностей.

Прогнозные цены — это цены на конец г-го года реализации инвестиционного проекта в соответствии с прогнозируемым индексом изменения цен на продукцию, ресурсы, услуги. Они определяются по формуле

Цг = Цб X ,

где Цг — прогнозируемая цена на конец г-го года реализации инвестиционного

проекта;

Цб — базисная цена продукции или ресурса;

]г — прогнозный коэффициент (индекс) изменения цен соответствующей продукции или соответствующих ресурсов на конец г-го года реализации инвестиционного проекта по отношению к моменту принятия базисной цены.

Индекс доходности (ИД) инвестиций представляет собой отношение сумм приведенного эффекта к величине инвестиций (К):

1

1

(1+Е ) ‘'

Если индекс доходности равен или больше единицы (ИД > 1), то инвестиционный проект эффективен, а если меньше единицы (ИД < 1) — неэффективен.

| |||

| |||

Внутренняя норма доходности (ВНД) инвестиций представляет собой ту норму дисконта (Евн), при которой величина приведенного эффекта равна приведенным инвестиционным вложениям, т.е. Евн (ВНД) определяется из равенства:

Величина нормы доходности, рассчитанная по этой формуле, сравнивается с требуемой инвестором величиной дохода на капитал. Если ВНД равна или больше требуемой нормы доходности, то проект считается эффективным.

Окупаемость. Этот показатель важен для выявления времени возврата первоначальных вложений и определения, окупятся ли инвестиции в течение срока их жизненного цикла.

|  |

Окупаемость рассчитывается по следующей формуле:

где Кок — окупаемость, месяцы (годы);

С — чистые инвестиции, руб.;

Дср — среднегодовой приток денежных средств от проекта, руб.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Назовите проблемы обновления материально-технической базы организаций.

2. Какова эффективность использования энергоресурсов в России?

3. Каковы причины использования энергосберегающих технологий?

4. Что относится к инвестициям?

5. Назовите объекты инвестиций.

6. Каковы источники финансирования капитальных вложений?

7. Назовите этапы разработки и реализации инвестиционного проекта.

8. В чем состоит суть метода дисконтирования?

9. Какими показателями оценивается эффективность инвестиционных проектов?

ПРАКТИЧЕСКИЕ ЗАНЯТИЯ

Тесты

1. Какие из перечисленных позиций можно отнести к вещественным инвестициям:

а) акции и другие ценные бумаги;

б) машины, оборудование;

в) здания, сооружения;

г) земельные участки;

д) денежные средства;

е) лицензии?

2. Какие из названных вариантов относятся к объектам инвестиционной деятельности:

а) вновь создаваемые основные фонды;

б) модернизируемые основные фонды;

в) ценные бумаги;

г) научно-технические исследования;

д) покупка путевок в санаторий;

е) приобретение лицензий?

3. Какие из названных позиций относятся к собственным источникам финансирования инвестиционной деятельности:

а) прибыль предприятия;

б) амортизационные отчисления;

в) банковские кредиты;

г) страховые выплаты;

д) средства, полученные от продажи акций;

е) накопления предприятий?

4. Какие из названных затрат входят в состав капитальных вложений:

а) на строительно-монтажные работы;

б) приобретение машин и оборудования;

в) приобретение сырья и материалов;

г) НИОКР;

д) проектно-изыскательские работы?

5. Какие из названных позиций относятся к важнейшим направлениям использования капитальных вложений:

а) новое строительство;

б) расширение действующего предприятия;

в) реконструкция действующего предприятия;

г) приобретение акций;

д) техническое перевооружение предприятия?

6. Какие инвестиции называются реальными:

а) осуществляемые за счет собственных средств;

б) вложение финансовых средств в физический капитал предприятия (средства производства);

в) капиталовложения в объекты недвижимости?

7. Какие инвестиции называются портфельными:

а) осуществленные за счет заемных средств;

б) вложения капитала на расширение портфеля заказов;

в) вложения финансовых средств в портфель ценных бумаг и других активов на фондовом рынке?

8. Дополните перечисленные этапы недостающими этапами разработки и реализации инвестиционного проекта:

а) формирование инвестиционного замысла (идеи);

б) исследование условий реализации инвестиционного проекта;

в) технико-экономическое обоснование (ТЭО) проекта;

г) приобретение, аренда или отвод земельного участка;

д) подготовка контрактной документации.

9. Какие из названных показателей используются при оценке эффективности инвестиционных проектов:

а) чистый дисконтированный доход;

б) индекс доходности;

в) внутренняя норма доходности;

г) производительность труда;

д) срок окупаемости?

10. Какие из названных факторов обусловливают риски инвестиций:

а) нестабильность экономической ситуации в стране;

б) неопределенность политической ситуации;

в) колебания рыночной конъюнктуры;

г) колебания валютных курсов;

д) нехватка строительной техники?

11. Чем обусловлена необходимость оценки эффективности инвестиционных проектов:

а) определением необходимого объема инвестиционного капитала;

б) определением экономической целесообразности вложения капитала и сравнением альтернативных вариантов инвестиционных проектов;

в) рекламой бизнес-плана?

12. В чем суть определения чистой текущей стоимости проекта:

а) определение совокупного дохода от реализации проекта;

б) определение совокупных инвестиционных издержек, необходимых для реализации проекта;

в) сравнение денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми для его реализации.

13. В чем суть метода дисконтирования:

а) получение скидки (дисконта) при кредитовании инвестиционного проекта;

б) расчетное уменьшение дохода от инвестиционного проекта на величину инфляции;

в) приведение разновременных доходов и расходов к единому моменту времени?

14. Что такое окупаемость проекта:

а) период времени, за который первоначальные финансовые вложения, связанные с инвестиционным проектом, покрываются суммарными результатами от его осуществления;

б) период времени, за который ожидается расходование всех инвестиционных ресурсов;

в) период времени, за который получены доходы, превышающие вложенные средства?

Задачи

Задача 1. Определите экономическую эффективность капитальных вложений на строительство предприятия, если сметная стоимость строительства составила 50 млн руб., капитальные вложения на создание оборотных средств — 25 млн руб., стоимость годового объема продукции в оптовых ценах предприятия — 250 млн руб., себестоимость годового объема производства продукции — 225 млн руб., расчетная рентабельность — не менее 0,3.

Задача 2. Определите чистый дисконтированный доход (ЧДД) и индекс доходности (ИД), если капитальные вложения или единовременные затраты по годам составили, тыс. руб.: З1 = 150, З2 = 250, З3 = 300; чистая прибыль соответственно составила, тыс. руб.: К1 = 0, К2= 500, К3 = 1500; норма дисконта — 100% или Е = 1,0.

Задача 3. Определите наиболее эффективный вариант капитальных вложений, если: КВ1 = 500 тыс. руб., КВ2 = 700 тыс. руб.; себестоимость годового объема производства составила: С1 = 650 тыс. руб., С2 = 550 тыс. руб.; годовой объем производства ()1 = 30 тыс. шт., <22 = 40 тыс. шт.; рентабельность К = 0,4.

Задача 4. Определите сумму возврата за долгосрочный кредит, если авансированные капитальные вложения КВ = 400 тыс. руб., продолжительность кредита I = 4 года, доля капитальных вложений по годам Д = 0,25, годовая процентная ставка за кредит Е = 0,2. Кредит выплачивается ежегодно с учетом процентной ставки.

Задача 5. На акционерном предприятии осуществляется инвестиционный проект, который предполагает неизменные результаты

(50 млн руб.) и затраты (40 млн руб., в том числе амортизация — 2 млн руб.) по годам расчетного периода (10 лет). Объем инвестиций 25 млн руб. Ссудный процент — 25%. Дивиденды по акциям — 20%. Рентабельность альтернативного использования инвестором своего капитала — 30%.

Какое решение примет акционерное общество по выбору источника финансирования проекта: заемные средства или собственная прибыль?

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|