- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Частка меншості 4 страница

2) технологічно виконувати визначені операційні процедури незалежно від того, у якому структурному підрозділі банку вони працюють.

Під час приймання розрахункових документів відповідальний виконавець перевіряє правильність їх оформлення і засвідчує своїм підписом та відбитком штампа банку. Якщо операція потребує додаткового контролю, то документ, на підставі якого здійснена така операція, перевіряється особою, яка виконує контрольні функції (контролер), і засвідчується її підписом. Електронні документи засвідчуються електронним цифровим підписом відповідних працівників під час їх створення. Контролер має засвідчувати електронні документи своїм цифровим підписом лише після того, як перевірив наявність цифрових підписів відповідальних виконавців та отримав позитивний результат.

На одну особу не може бути покладено виконання функції щодо проведення операції, починаючи з Гї ініціювання до відображення в балансі банку, окрім операцій із встановленим механізмом контролю з використанням відповідного програмного забезпечення.

Робочі місця відповідальних виконавців органі30вуються таким чином, щоб сторонні особи не мали доступу до екранів ЕОМ, програмно-апаратних засобів, ключової інформації, паролів, печаток, штампів, документів і бланків банку.

Повноваження та відповідальність працівників банку щодо виконання ними функціональних обов'язків визначаються внутрішніми документами банку та посадовими інструкціями.

Всі працівники, які виконують операції з бухгалтерського обліку, з питань ведення бухгалтерського обліку підпорядковуються головному бухгалтеру банку.

Керівник банку зобов’язаний забезпечити контроль за належним зберіганням і використанням ключової інформації, печаток, штампів і бланків банку відповідальними особами таким чином, щоб уникнути їх втрати або використання з метою зловживання. Облік печаток і штампів ведеться в спеціальній книзі, де зазначаються прізвища і посади осіб, у яких вони зберігаються. Облік ключової інформації має здійснювати адміністратор захисту інформації.

1.8. Документування операцій у банках

Усі банківські операції відображаються в бухгалтерському обліку тільки при наявності документального підтвердження. Документи надходять в банк від підприємств і організацій, інших банків, а також складаються безпосередньо в банку і містять необхідну інформацію про характер операції, що дає змогу перевірити її законність і здійснити банківський контроль.

Банківський документ — це письмове розпорядження клієнта чи відповідального працівника банку на проведення грошово-розрахункової або іншої операції в банку.

Сукупність документів, на підставі яких банками здійснюється бухгалтерський облік та контроль, утворює банківську документацію. Форми документів та порядок їх застосування визначаються нормативними актами Національного банку України.

Документи, які фіксують факти здійснення операцій називаються первинними. Саме первинні документи є підставою для відображення банківських операцій за рахунками бухгалтерського обліку. Первинні документи мають бути складені під час здійснення операції, а якщо це неможливо — безпосередньо після її закінчення в паперовій та/або в електронній формі.

Банківські документи класифікуються за певними ознаками.

За місцем складання документи поділяються на внутрішні, що оформлені в банку та 30внішні, що одержані від клієнтів та інших установ.

За призначенням розрізняють розпорядчі документи, тобто такі, що містять дозвіл на виконання операції та виконавчі документи.

За змістом операцій документи класифікуються на касові, меморіальні та інші. Касовими документами оформляються операції з приймання і видачі готівки касою банку. Вони поділяються на прибуткові та видаткові. Меморіальні документи використовуються для здійснення і відображення в обліку операцій банку і його клієнтів за безготівковими розрахунками. До меморіальних документів відносяться: меморіальні ордери, платіжні доручення, платіжні вимоги-доручення, платіжні вимоги, розрахункові чеки, інші платіжні інструменти, що визначаються нормативно-правовими актами Національного банку.

Первинні документи як у паперовій, так і в електронній формі повинні мати певні обов'язкові реквізити, Зокрема:

• назву документа (форми);

• дату і місце складання;

• назву підприємства (банку), що склало документ;

• зміст та обсяг операції (короткий зміст операції та підстава для її здійснення), одиницю її виміру;

• посади осіб, відповідальних за здійснення операції і правильність її оформлення;

• особистий підпис (електронний цифровий підпис) та інші дані, що дають змогу ідентифікувати особу, яка брала участь у здійсненні операції.

До обов'язкових реквізитів первинних документів, що використовуються для розрахунків (крім перелічених вище), також належать:

• назва одержувача коштів;

• сума операції (цифрами та словами). Сума операції може бути відображена лише цифрами, якщо цей документ формується за допомогою програмного забезпечення в автомати30ваному режимі або якщо це передбачено нормативно-правовими актами НБУ;

• номери рахунків;

• назва банку (одержувача та платника коштів).

Первинні документи залежно від виду операції можуть включати, крім обов'язкових, додаткові реквізити, що визначаються банками самостійно.

Первинні документи, які не містять обов'язкових реквізитів, є недійсними і не можуть бути підставою для бухгалтерського обліку. Первинні документи з виправленням обов'язкових реквізитів банк до виконання не приймає, крім тих випадків, що визначені нормативно-правовими актами НБУ. Електронні документи з негативним результатом перевірки цифрового підпису банк до виконання не приймає. У разі приймання розпоряджень власників рахунків в електронній формі та здійснення міжбанківських розрахунків внесення будь-яких виправлень у документи, що надійшли до банку, не допускається.

У первинних документах, на підставі яких здійснюються записи в бухгалтерському обліку, мають зазначатися номери кореспондуючих рахунків за дебетом і кредитом, сума операції в грошовому виразі, дата виконання, підпис відповідального виконавця, підпис контролера (якщо операція підлягає додатковому контролю), підпис уповноваженої особи (якщо підставою для здійснення операції було відповідне розпорядження).

За однотипними операціями можуть складатися зведені меморіальні ордери. Зведений меморіальний ордер містить кілька номерів рахунків за дебетом чи кредитом. У разі виключення зі зведеного меморіального ордера певної суми, яка не може бути зарахована або списана з рахунку з будь-якої причини, ця сума закреслюється і в документі виправляється загальна сума. Кожне таке виправлення засвідчується підписами відповідального виконавця та контролера. Усі виправлення в електронному документі мають бути засвідчені цифровими підписами відповідального виконавця та контролера і відображені в протоколах функціонування програмного забезпечення.

Первинні документи за кожний робочий день мають бути звірені з оборотно-сальдовим балансом. У разі виявлення розбіжностей здійснюється вивіряння документів та оборотів за кожним балансовим рахунком. Сформовані, зброшуровані та звірені з оборотно-сальдовим балансом меморіальні документи передаються для зберігання.

1.9. Здійснення внутрішнього контролю у процесі операційної діяльності банку

Невід'ємною складовою операційної діяльності банку є система внутрішнього контролю.

Система внутрішнього контролю банку — це сукупність процедур, шо спрямовані на попередження, виявлення і виправлення суттєвих помилок, а також забезпечення захисту і збереження активів, повноти і точності облікової документації.

Вимоги шодо системи внутрішнього контролю в банках регламентуються такими нормативно-правовими актами:

• Положенням про організацію операційної діяльності в банках України, затвердженим постановою Правління НБУ від 16.06.2003 р. № 254;

• Положенням про організацію бухгалтерського обліку та звітності у банках України, затвердженим постановою Правління НБУ від 30.12.1998 р. № 566.

Внутрішній банківський контроль поєднує в собі адміністративний і бухгалтерський контроль за активами та пасивами банку та включає попередній, первинний (поточний) і подальший контроль.

Попередній контроль передбачає перевірку відповідності операції вимогам законодавства України, наявності відповідних дозволів і лімітів.

Первинний (поточний) контроль у процесі проведення операцій забезпечується шляхом виконання встановлених процедур контролю за певними операціями банку і передбачає візуальну перевірку правильності складання документів у паперовій формі та наявності підписів на них, а також перевірку наявності цифрового підпису на електронних документах.

Попередній і поточний контроль здійснює працівник банку, який, виходячи зі змісту документів, наданих в електронному або паперовому вигляді, перевіряє правильність їх оформлення і наявність порушень процедур бухгалтерського обліку. Після здійсненої перевірки документ підписується працівником банку. Якшо операції за рахунками підлягають додатковому контролю, виконавець передає необхідні документи контролюючому працівникові. Контролюючий працівник, перевіривши правильність оформлення операції, підписує їх. Після додаткового контролю документ передається виконавцю для відображення операції за відповідними рахунками.

Подальший контроль здійснюється після відображення операції в обліку з метою забезпечення систематичної перевірки стану організації операційної діяльності банку, правильності реєстрації, належного оформлення виконаних операцій, дотримання порядку звіряння аналітичного обліку з синтетичним та формування первинних документів.

Подальший контроль здійснюють працівники бек-офісу та/або служби внутрішнього аудиту відповідно до їх функціональних обов'язків, визначених внутрішніми документами банку. У процесі подальшого контролю з'ясовуються причини порушення правил здійснення операцій та вживаються заходи шодо їх усунення.

Бухгалтерський контроль — це сукупність процедур, шо дають змогу забезпечити збереження активів банку та достовірність звітності, шо складається службою бухгалтерського обліку на основі даних, отриманих від операційних підрозділів.

Бухгалтерський контроль може бути попереднім, поточним та подальшим та повинен надати можливість впевнитися в тому, шо:

• операції проведені тільки за загальним та/або спеціальним дозволом керівництва банку;

• операції відображені та оцінені згідно з вимогами облікової політики банку;

• система аналітичного обліку дає змогу відстежувати використання ресурсів та рух активів банку;

• розпорядження активами здійснюється лише в межах встановлених повноважень;

• інвентаризація активів та зобов’язань (балансових та позабалансових) проводиться з певною регулярністю, а виявлені недоліки усуваються належним чином.

Заходи внутрішнього бухгалтерського контролю мають передбачати наступне:

1. Облік операцій у повному обсязі, а саме: 1) усі операції мають обліковуватися відповідно до вимог законодавства України; 2) усі операції мають відображатися в балансі банку в тому періоді, протягом якого вони були здійснені. Підтвердженням повного та своєчасного здійснення операції є документи, які свідчать про те, що ця операція була виконана та інформація про неї внесена в облікові регістри. До письмових підтверджень належать і самі записи в облікових регістрах.

2. Своєчасне вивіряння. Застосування вивіряння як заходу внутрішнього бухгалтерського контролю передбачає регулярне і своєчасне порівняння записів в облікових регістрах з первинними документами та/або відповідними активами тощо. Якщо виявлено розбіжності, то записи в регістрах бухгалтерського обліку приводяться у відповідність до первинних документів та/або наявних активів тощо.

3. Оцінку вартості активів та зобов’язань банку з урахуванням їх ринкової чи справедливої вартості відповідно до вимог нормативно-правових актів НБУ, національних положень (стандартів) бухгалтерського обліку та МСФЗ. З метою відображення в обліку реального фінансового результату діяльності банки зобов’язані формувати резерви на покриття можливих втрат за активами відповідно до вимог законодавства України. Адміністративний (внутрішній) контроль — це сукупність процедур, згідно з якими

керівництво банку делегує свої повноваження, Зокрема такі:

• збереження цінностей та активів;

• безпека працівників банку;

• ефективність, продуктивність та безпека процедур обробки інформації;

• наявність процедур, які чітко розмежовують завдання та відповідальність служб і працівників банку.

Адміністративний (внутрішній) контроль включає попередній, поточний та подальший контроль, та передбачає перевірку правильності фінансової операції до та після ї"ї проведення з метою забезпечення її відповідності встановленим правилам. Цей вид контролю дає змогу виявити ризики і вжити ефективних заходів щодо них.

Внутрішній банківський адміністративний контроль охоплює такі процедури:

• організаційні процедури контролю;

• управлінські процедури контролю;

• розподіл функцій;

• фізичні заходи контролю (захист і збереження активів, матеріальних цінностей і облікових регістрів).

Організаційні заходи адміністративного контролю банку передбачають: визначення короткострокових та довгострокових цілей банку; визначення організаційної структури банку; затвердження правил внутрішнього розпорядку банку та правил, що стосуються конфліКт у інтересів; розроблення процедур здійснення операцій; відбір компетентних та надійних працівників, їх навчання, застосування системи заохочення тощо. Праців-

НИКИ, які залучені до укладання договорів, управління ризиками, контролю за ризиками, оброблення та обліку операцій, аналізу та фінансового контролю за операціями, а також особи, які заміщують їх, повинні мати необхідні знання, що відповідають кваліфікаційним вимогам, визначеним у процедурах здійснення операцій банків.

Управлінські заходи адміністративного контролю мають забезпечувати: регулярне (щоденне, щотижневе або щомісячне) визначення рівня фактичних ризиків та їх відхилення від установлених лімітів; систематичну підготовку інформації про укладені договори відповідно до контрагентів і встановлених лімітів; регулярну і своєчасну підготовку та надання управлінської інформації керівництву з різних питань; перевіряння звітів, що містять інформацію про фактичні фінансові результати діяльності банку, їх порівняння з результатами попереднього звітного періоду; аналіз дотримання вимог, визначених законодавством України; аналіз стану розрахунків та заборгованості за податковими платежами банку тощо.

До функцій, що підлягають обов'язковому розподілу, належать: санкціонування операцій, їх оформлення, виконання, облік, звіряння, зберігання, розроблення та експлуатація автомати30ваних систем обліку. Розподіл повноважень між працівниками банку здійснюється таким чином, щоб одна особа не виконувала операцію від її початку до завершення. За наявності відповідного програмного забезпечення з належними рівнями контролю окремі операції можуть виконуватись від їх початку до відображення в обліку та/або звітності однією особою за умови здійснення подальшого контролю за цими операціями.

Банки мають забезпечувати обмежений доступ до активів, документів, облікової інформації, робочих місць програмно-технічних комплексів, ключів тощо. Активи не мають бути доступними для відповідальних виконавців, які відповідно до своїх функціональних обов'язків не розпоряджаються ними. Відповідальність за організацію збереження активів має покладатися на осіб, які не здійснюють бухгалтерський облік та не мають доступу до активів банку, а саме: прямого (фізичного) або непрямого (документи, робочі місця програмно-технічних комплексів).

Банки повинні забезпечувати захист:

• готівкових коштів, цінних паперів (у документарній формі) та інших цінностей і документів, засобів захисту інформації від фізичного пошкодження (випадкового знищення, псування або неправильного зберігання) шляхом використання відповідно обладнаних сховищ, вогнетривких сейфів;

• облікової інформації про виконання операцій протягом строку дії договору і після його закінчення відповідно до вимог законодавства України.

Фізичні заходи контролю банки мають застосовувати як до власних активів, так і до тих, що розміщені в банку від імені клієнтів.

1.10. фундаментальна облікова модель, її застосування в банках

Першочерговим завданням будь-якої облікової системи є виявлення економічної події. Економічна подія — це будь-яка подія, що може безпосередньо впливати на фінансовий стан банку.

Економічні події класифікуються на 30внішні та внутрішні. 30внішні події включають операції між банком і окремими особами. Наприклад, залучення банком коштів на

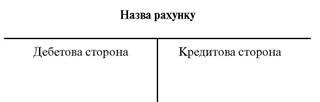

Рис. 1.1. Т-подібна модель бухгалтерського рахунку

В залежності від типу рахунку, дебет або кредит буде представляти збільшення або зменшення. Рахунки по ліву сторону бухгалтерського рівняння (активні рахунки) збільшуються при дебетуванні і зменшуються при кредитуванні. Рахунки по праву сторону рівняння (пасивні рахунки) збільшуються при кредитуванні і зменшуються при дебетуванні. Графічно це можна представити таким чином, як 30бражено на рис. 1.2.

Усі активні рахунки мають дебетовий залишок (сальдо), а пасивні — кредитовий.

За активними рахунками сальдо на кінець дня визначається за формулою:

Сальдо на кінець дня = Дебетове сальдо на початок дня + Обороти дебетові —

— Обороти кредитові

За пасивними рахунками сальдо на кінець дня визначається за формулою:

Сальдо на кінець дня = Кредитове сальдо на початок дня + Обороти кредитові —

— Обороти дебетові

Реєстрування інформації в бухгалтерському обліку банку досягається шляхом застосування методу подвійного запису, згідно з яким кожен запис-реєстрація відображається за двома рахунками: за дебетом одного рахунку і одночасно за кредитом другого рахунку. Загальна сума записів за дебетом повинна дорівнювати загальній сумі записів за кредитом.

Кожна банківська операція, що підлягає реєстрації у балансі, аналізується з позиції бухгалтерського рівняння. Операція завжди відображається як мінімум двома змінами у бухгалтерському рівнянні.

депозит від фізичної особи, видача кредиту підприємству, виплата заробітної плати працівникам. В кожному випадку банк одержує щось (кошти, послуги) в обмін на щось інше (зобов’язання, кошти). Внутрішні події безпосередньо впливають на фінансовий стан банку, але не включають операції обміну з іншим суб’єктом господарювання. Наприклад, знос основних засобів, використання малоцінних і швидкозношувальних предметів. Як 30внішні, так і внутрішні економічні події мають бути зареєстровані обліковою системою, щоб в належній мірі відобразити фінансовий стан банку. Питання, пов'язані з тим, коли і як економічна подія має бути визнана і оцінена визначаються конкретними обліковими принципами і правилами.

В основі процесу виявлення і відображення впливу економічних подій на фінансовий стан банку лежить фувдаментальна облікова модель, або як ї"ї ще називають бухгалтерське рівняння:

Активи = зобов’язання + Капітал

Розглянемо елементи даного бухгалтерського рівняння.

Активи — ресурси, контрольовані банком у результаті минулих подій, використання яких, як очікується, призведе до надходження економічних вигод у майбутньому. Майбутня економічна вигода, втшена в активі, є потенціалом, який може сприяти надходженню, прямо або непрямо, грошових коштів і їхніх еквівалентів до банку. Банк, як правило, використовує свої активи для надання послуг, що здатні задовольнити потреби їхніх клієнтів, які готові платити за них, а отже сприяти надходженню грошових коштів до банку. Активи можуть мати матеріальну або нематеріальну форму, бути або не бути власністю банку.

Активи банку виступають у вигляді готівки у національній та іноземній валюті, банківських металів, коштів, що знаходяться на кореспондентських рахунках в НБУ та інших банках, розміщених депозитів в інших банках, наданих кредитів, інвестицій у цінні папери, в асоційовані і дочірні компанії, основних засобів та нематеріальних активів.

зобов’язання — теперішня заборгованість банку, яка виникла в результаті минулих подій і погашення якої в майбутньому, як очікується, призведе до вибуття із банку ресурсів, які втілюють в собі економічні вигоди.

До основних видів банківських зобов’язань відносяться: кошти на кореспондентських рахунках інших банків, депозити та кредити, одержані від інших банків, кошти на поточних та строкових рахунках клієнтів, боргові цінні папери, емітовані банком.

Власний капітал — це залишкова частка в активах банку після вирахування всіх його зобов’язань. Капітал ще називають чистими активами.

Капітал банку складається з статутного капіталу; емісійних різниць; загальних резервів та фондів; результатів минулих років; результатів переоцінки основних засобів, нематеріальних активів, цінних паперів у портфелі банку на продаж, інвестицій в асоційовані компанії, операцій хеджування.

Бухгалтерське рівняння показує рівність між економічними ресурсами банку (його активами) і загальними вимогами до цих ресурсів (зобов’язаннями та капіталом). Елементи бухгалтерського рівняння можуть бути представлені окремими рахунками, на яких записується збільшення або зменшення кожного елементу. Для графічного 30браження рахунку використовується Т-подібна модель рахунку. Т-рахунок складається з трьох елементів: назви рахунку, лівого боку — дебету і правого боку — кредиту (рис. 1.1.)

Виділяють чотири типи операцій за гх впливом на елементи бухгалтерського рівняння:

1) Операція, яка одночасно збільшує активи та пасиви (наприклад, надходження на кореспондентський рахунок банку коштів на користь клієнта і їх зарахування на поточний рахунок клієнта);

2) Операція, яка одночасно зменшує активи і пасиви (наприклад, повернення банком клієнту його депозиту готівкою);

3) Операція, шо зумовлює одночасне збільшення одних активів і зменшення інших активів (наприклад, купівля касою банку іноземної валюти за гривні);

4) Операція, яка зумовлює одночасне збільшення одних пасивів і зменшення інших пасивів (наприклад, перерахування банком за дорученням клієнта коштів з його поточного рахунку на депозитний).

Отже, після запису кожної операції права частина бухгалтерського рівняння дорівнює лівій.

1.11. Класифікація банківських бухгалтерських рахунків

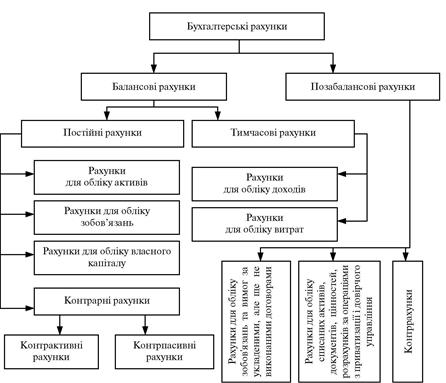

Вся сукупність бухгалтерських рахунків може бути поділена на балансові та позабалансові (рис. 1.3).

Балансові рахунки бувають постійними і тимчасовими.

Постійні рахунки мають залишок на кінець звітного періоду. На їх основі складається баланс банку. Серед них виділяють рахунки активів, зобов’язань, власного капіталу, а також контрарні рахунки.

Контрарні рахунки — це рахунки бухгалтерського обліку, показники яких використовуються для регулювання оцінки об’єктів обліку, які відображені в інших рахунках. Контрарні рахунки поділяються на контрпасивні і контрактивні.

Контрактивні рахунки — це контрарні рахунки, які використовуються для регулювання показників активних рахунків. Відображення операцій за цими рахунками здійснюється за методами відображення операцій за пасивними рахунками. Прикладами контрактив-них рахунків є рахунки, шо використовуються для обліку спеціальних резервів; неамор-ти30ваного дисконту за наданими банком кредитами; зносу необоротних активів.

Контрпасивні рахунки — це контрарні рахунки, які використовуються для регулювання показників пасивних рахунків. Відображення операцій за цими рахунками здійснюється за методами відображення операцій за активними рахунками. Прикладами контрпасивних рахунків є рахунки для обліку несплаченого зареєстрованого статутного капіталу банку; неаморти30ваного дисконту за ощадними (депозитними) сертифікатами, емітованими банком; неаморти30ваного дисконту за коштами, залученими банком на строкові вклади.

Особливістю контрарних рахунків є те, шо в балансі вони відображаються зі знаком «—«; контрпасивні рахунки — у складі пасивів, а контрактивні — у складі активів. Така методика дозволяє достовірно оцінювати окремі статті активів і пасивів.

Тимчасові балансові рахунки призначені для обліку витрат і доходів.

Рахунки витрат — це активні рахунки, а рахунки доходів — це пасивні рахунки. Наприкінці звітного періоду залишки за цими рахунками переносяться на рахунок фінансового результату, після чого ці рахунки закриваються.

Рис. 1.3. Класифікація бухгалтерських рахунків банку

Рис. 1.3. Класифікація бухгалтерських рахунків банку

Позабалансові рахунки поділяються на активні, пасивні та контррахунки.

Позабалансовий рахунок активний, якщо, при переведенні його на баланс дебетується балансовий рахунок. Позабалансовий рахунок пасивний, якщо, при переведенні його на баланс кредитується балансовий рахунок.

Контррахунки є умовними і використовуються як технічні для реалізації методу подвійного запису.

1.12. Структура та характеристика Плану рахунків бухгалтерського обліку банків України

План рахунків бухгалтерського обліку є обов'язковим для використання банками України і являє собою системати30ваний перелік рахунків бухгалтерського обліку, що

використовується для детальної та повної реєстрації всіх банківських операцій з метою забезпечення потреб складання фінансової звітності.

Балансові рахунки в Плані рахунків класифікуються за типами контрагентів, характером операцій і ступенем ліквідності активів і зобов’язань. План рахунків забезпечує мультивалютний облік операцій, суть якого полягає в обліку операцій в іноземній валюті за тими самими рахунками, що і операцій у гривні.

План рахунків складається з дев'яти класів:

Клас 1. Казначейські та міжбанківські операції.

Клас 2. Операції з клієнтами.

Клас 3. Операції з цінними паперами та інші активи і зобов’язання.

Клас 4. Фінансові та капітальні інвестиції.

Клас 5. Капітал банку.

Клас 6. Доходи.

Клас 7. Витрати.

Клас 8. Управлінський облік.

Клас 9. Позабалансові рахунки.

Кожний клас Плану рахунків розподілений на: рахунки II порядку (двозначні — розділ); рахунки III порядку (тризначні — група); рахунки IV порядку (чотиризначні — балансовий рахунок).

Номери синтетичних рахунків у Плані рахунків складаються з чотирьох цифр. Першою цифрою номера рахунку визначено клас рахунків; першими двома цифрами — розділ рахунків; першими трьома цифрами — групу рахунків, а чотирма цифрами — номер балансового рахунку.

Клас 1 Плану рахунків призначений для відображення в обліку взаємовідносин між Національним банком України та банками України, між банками України та іноземними банками, у тому числі операції з готівкою, банківськими металами, кредитами, депозитами та цінними паперами, що рефінансуються Національним банком України, тощо.

У цьому класі обліковуються казначейські та міжбанківські операції банків. До міжбанківських операцій належать кредитні та депозитні операції між банками, ведення кореспондентських рахунків, безготівкові розрахунки між банками, що обумовлені виконанням платежів клієнтів або власними зобов’язаннями одного банку перед іншим та іншими операціями згідно із законодавством України.

У роздші «Банківські метали» обліковуються дорогоцінні метали, які визначені як банківські згідно з нормативно-правовими актами НБУ. Інші дорогоцінні метали (лом, вироби з дорогоцінних металів) обліковуються в групі рахунків класу З «Запаси матеріальних цінностей». У цьому роздші не обліковуються дорогоцінні метали, які зберігаються за дорученням третьої сторони, такі дорогоцінні метали обліковуються за позабалансовими рахунками.

У роздшах 12 «Кошти у Національному банку України» та 13 «Кошти Національного банку України» відображаються активи та зобов’язання банку за операціями з Національним банком України. На кореспондентському рахунку банку в Національному банку України обліковуються також обов'язкові резерви банку.

У класі 2 Плану рахунків відображаються операції з клієнтами, Зокрема операції за розрахунками, наданими кредитами та залученими вкладами (депозитами). Рахунки

цього класу використовуються для обліку операцій за розрахунками з клієнтами (крім банків) — суб’єктами господарювання, органами державної влади та самоврядування, фізичними особами. За рахунками суб’єктів господарювання обліковуються кошти юридичних осіб та фізичних осіб-підприємців.

За класом З Плану рахунків відображаються операції з цінними паперами (окрім цінних паперів, шо рефінансуються Національним банком України, та інвестицій в асоційовані та дочірні компанії), обліковуються запаси товарно-матеріальних цінностей, сформовані банківські резерви, субординований борг, розрахунки між філіями одного банку, позиція банку за іноземною валютою та банківськими металами тошо.

У класі 4 відображаються інвестиції банку в асоційовані та дочірні компанії, операції з основними засобами і нематеріальними активами.

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|