- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Частка меншості 21 страница

Дт 2602 «Кошти у розрахунках субєКт ів господарювання», або

2622 «Кошти у розрахунках фізичних осіб» Кт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках». Сплачений чек ра30м з примірником реєстру чеків залишається в банку-емітенті. На чеку ставиться штамп банку «Проведено». Банк-емітент може відмовитися від оплати чека, якщо:

• чек або реєстр чеків заповнено з порушенням встановлених вимог або є виправлення, замість підпису стоїть факсиміле;

• чек виписаний чекодавцем на суму, більшу, ніж заброньована на аналітичному рахунку «Розрахунки чеками».

У разі відмови за цих причин оплатити чек банк-емітент викреслює його з реєстру чеків, виправляє загальний підсумок і не пізніше наступного робочого дня надсилає цей чек до банку чекодержателя. Одночасно банк-емітент повідомляє електронною поштою банк чекодержателя про причини неоплати чека.

7. Банк чекодержателя, отримавши від банку-емітента кошти за оплаченим чеком

зараховує їх чекодержателю, а суму оплаченого чека списує з позабалансового раху-

нку 9831 «Документи і цінності, відправлені на інкасо». При цьому виконуються

такі бухгалтерські записи:

1) Дт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

2) Дт 9910 «Контрархунок»

Кт 9831 «Документи і цінності, відправлені на інкасо». Якщо банк чекодержателя, отримав неоплачений чек і повідомлення про причини його неоплати, то він списує суму чека з рахунку 9831 «Документи і цінності, відправлені на інкасо» та повертає чек чекодержателю із зазначенням причин його неоплати.

у разі ненадходження коштів банк чекодержателя після закінчення 10 календарних днів від дати інкасування чека здійснює запит електронною поштою до банку-емітента щодо причин неоплати цього чека. Банк-емітент, отримавши запит, не пізніше наступного робочого дня має дати відповідь банку чекодержателя, який повідомляє про це чекодержателя. У разі неотримання відповіді банк чекодержателя повідомляє про це чекодержателя і після закінчення 20 календарних днів від дати інкасування чека списує його суму з рахунку 9831 «Документи і цінності, відправлені на інкасо» як таку, що нереально отримати.

Невикористані чеки після закінчення строку дії чекової книжки або використання

ліміту підлягають поверненню до банку-емітента, який їх погашає. За бажанням клієн-

та банк може продовжити строк дії чекової книжки або клієнт може поповнити ї"ї ліміт

у разі його використання. Для поповнення ліміту чекодавець подає до банку платіжне

доручення (фізична особа може подавати заяву про перерахування коштів ра30м з від-

повідною чековою книжкою. У реквізиті платіжного доручення «Призначення плате-

жу» робиться напис «Поповнення ліміту за чековою книжкою, номери невикористаних

чеків з №_______ до №______ ».

Поповнення клієнтом ліміту за чековою книжкою супроводжується такою проводкою: Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 2602 «Кошти у розрахунках субєКт ів господарювання», або

2622 «Кошти у розрахунках фізичних осіб».

У разі припинення клієнтом подальших розрахунків чеками до закінчення строку дії чекової книжки та наявності за нею невикористаного ліміту чекодавець подає чекову книжку до банку ра30м з платіжним дорученням (фізична особа може подавати ї"ї з заявою про перерахування коштів) для зарахування невикористаного залишку ліміту на той рахунок, з якого бронювалися кошти.

Повернення банком чекодавцю невикористаного ліміту за чековою книжкою відображається проводкою:

Дт 2602 «Кошти у розрахунках субєКт ів господарювання», або

2622 «Кошти у розрахунках фізичних осіб» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб».

Якщо після повного використання чеків із чекової книжки Гї ліміт буде невикористаним, то чекодавцю може надаватися нова чекова книжка на суму невикористаного ліміту. Для цього чекодавець подає до банку-емітента заяву про отримання нової чекової книжки ра30м з використаною чековою книжкою та корінцями використаних чеків. Строк дії нової чекової книжки встановлюється з дня її видачі.

6.4. Організація та облік розрахунків за акредитивами

Акредитив — це договір, що містить зобов’язання банку-емітента, за яким цей банк за дорученням клієнта (заявника акредитива) або від свого імені проти документів, які

відповідають умовам акредитива, зобов’язаний виконати платіж на користь бенефіціара або доручає іншому (виконуючому) банку здійснити цей платіж. У розрахунках акредитивами приймають участь такі сторони:

• заявник акредитива — платник, який подав обслуговуючому банку заяву про відкриття акредитива;

• банк-емітент — банк, який відкрив акредитив;

• авізуючий банк — банк, який за дорученням банку-емітента авізує (сповіщає) акредитив бенефіціару без будь-якої відповідальності за його оплату;

• виконуючий банк — банк, який за дорученням банку-емітента здійснює платіж проти документів, визначених в акредитиві. Виконуючий банк залежно від операції за акредитивом, виконання якої доручено йому банком-емітентом, також може бути авізую-чим банком;

• бенефіціар — особа, на користь якої відкрито акредитив.

Умови та порядок проведення розрахунків за акредитивами передбачаються в договорі між бенефіціаром і заявником акредитива і не повинні суперечити законодавству України.

Зауважимо, що акредитив — це окремий договір від договору купівлі-продажу або іншого контракту, навіть якщо в акредитиві є посилання на них. За операціями за акредитивами всі зацікавлені сторони мають справу лише з документами, а не з товарами, послугами або іншими видами виконання зобов’язань, з якими можуть бути пов'язані ці документи.

Згідно з Інструкцією про безготівкові розрахунки в Україні в національній валюті, банк-емітент може відкривати такі види акредитивів:

• покритий — акредитив, для здійснення платежів за яким завчасно бронюються кошти заявника в повній сумі на окремому рахунку в банку-емітенті або у виконуючому банку;

• непокритий — акредитив, оплата за яким (якщо тимчасово немає коштів на рахунку платника) гарантується банком-емітентом за рахунок банківського кредиту. Акредитив може бути відкличним або безвідкличним. Це зазначається на кожному

акредитиві. Якщо немає такої позначки, то акредитив є безвідкличним.

Відкличний акредитив може бути змінений або анульований банком-емітентом у будь-який час без попереднього повідомлення бенефіціара (наприклад, у разі недотримання умов, передбачених договором, дострокової відмови банком-емітентом від гарантування платежів за акредитивом). Відкликання акредитива не створює зобов’язань банку-емітента перед бенефіціаром. Усі розпорядження про зміни умов відкличного акредитива або його анулювання заявник може надати бенефіціару лише через банк-емітент, який повідомляє виконуючий банк, а останній — бенефіціара.

Виконуючий банк не має права приймати розпорядження безпосередньо від заявника акредитива (за винятком, якщо банк-емітент є виконуючим банком). Якщо виконуючий банк не є банком-емітентом, то зміна умов відкличного акредитива або його анулювання відбуваються лише після отримання від виконуючого банку відповідного повідомлення, яким підтверджується те, що до часу зміни умов або анулювання акредитива документи за акредитивом не були подані.

Безвідкличний акредитив — це акредитив, який може бути анульований або умови якого можуть бути змінені лише за згодою на це бенефіціара, на користь якого він був відкритий. Безвідкличний акредитив, що підтверджений виконуючим банком, не може бути змінений або анульований без згоди виконуючого банку. Безвідкличний акредитив — це зобов’язання банку-емітента сплатити кошти в порядку та в строки, визначені умовами акредитива, якщо документи, що передбачені ним, подано до банку, зазначеному в акредитиві, або банку-емітента та дотримані строки та умови акредитива.

Умови акредитива є чинними для бенефіціара, поки він не повідомить про згоду на внесення змін до нього того банку, який авізував ці зміни. Бенефіціар має письмово повідомити про погодження або відмову щодо внесення змін. Прийняття часткових змін не дозволяється. Бенефіціар може достроково відмовитися від використання акредитива.

Організація проведення розрахунків з допомогою акредитива та гх відображення в бухгалтерському обліку задіяних банків залежить від виду акредитива (покритий, непокритий).

Для відкриття непокритого акредитива клієнт подає до банку-емітента заяву про відкриття акредитива. У випадку відкриття покритого акредитива, клієнт, окрім заяви, подає також відповідні платіжні доручення на перерахування коштів для бронювання їх у виконуючому банку або банку-емітенті (залежно від умов акредитиву). Кошти заявника покритого акредитива бронюються на аналітичному рахунку «Розрахунки за акредитивами», що відкривається на балансовому рахунку 2602 «Кошти у розрахунках суб’єктів господарювання», або 2622 «Кошти у розрахунках фізичних осіб».

Заява про відкриття акредитива, як правило, подається у чотирьох примірниках. Перший примірник заяви банк-емітент обліковує за відповідним позабалансовим рахунком, що призначений для обліку акредитивів, другий (з потрібною позначкою банку про дату надходження) — ра30м з випискою з рахунку він видає заявнику як розписку банку про відкриття акредитива, третій та четвертий — використовуються для інформування виконуючого банку та бенефіціара про умови акредитива.

Банк-емітент, прийнявши заяву, визначає спосіб виконання акредитива, авізуючий та виконуючий банки і здійснює відповідні бухгалтерські записи, а саме:

• при відкритті непокритого акредитива: Дт 9122 «Непокриті акредитиви»

Кт 9900 «Контррахунок»;

• при відкритті покритого акредитива з депонуванням коштів у банку-емітенті: Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 2602 «Кошти у розрахунках суб’єктів господарювання», або 2622 «Кошти у розрахунках фізичних осіб»;

• при відкритті покритого акредитива з депонуванням коштів у виконуючому банку, який не є банком-емітентом:

1) Дт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

Кт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках»

2) Дт 9802 «Акредитиви до виконання» Кт 9910 «Контррахунок».

Акредитив є відкритим після того, як здійснено відповідні бухгалтерські записи за рахунками та надіслано повідомлення бенефіціару про відкриття та умови акредитива. Дата виконання платіжних доручень, наданих ра30м із заявою, і дата повідомлення бенефіціара мають збігатися.

Банк-емітент інформує виконуючий (авізуючий) банк про відкриття акредитива шляхом надсилання йому електронною поштою або іншими засобами зв'язку, що передбачені договорами між банками, заяви або повідомлення не пізніше наступного робочого дня після отримання заяви від клієнта. Повідомлення має містити номер акредитива, усі його умови, спосіб платежу, місце виконання та строк дії акредитива. У повідомленні мають чітко зазначатися повноваження авізуючого банку щодо виду операції за акредитивом.

Виконуючий банк обліковує примірник заяви або повідомлення, отриманий від банку-емітента, за позабалансовим рахунком 9802 «Акредитиви до сплати», що супроводжується проводкою: Дт 9802 «Акредитиви до виконання» Кт 9910 «Контррахунок.

Отримання виконуючим банком від банку-емітента коштів заявника акредитива для їх бронювання на аналітичному рахунку «Розрахунки акредитивами» відображається в обліку такою проводкою:

Дт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках» Кт 2602 «Кошти у розрахунках субєКт ів господарювання», або

2622 «Кошти у розрахунках фізичних осіб».

Виконуючий (авізуючий) банк про відкриття та умови акредитива повідомляє бенефіціара (авізує акредитив) протягом 10 робочих днів з дня отримання повідомлення від банку-емітента (авізуючого банку).

Одержавши повідомлення про відкриття акредитиву, бенефіціар повинен насамперед перевірити, чи співпадають умови акредитиву з укладеним договором і чи він зможе дотриматись усіх вимог. У випадку, коли бенефіціар згідний з умовами акредитиву, він відвантажує товар (виконує роботи, надає послуги).

Після відвантаження продукції (виконання робіт, надання послуг) бенефіціар подає виконуючому банку потрібні документи, що передбачені умовами акредитива, ра30м з реєстром документів за акредитивом у чотирьох примірниках.

Виконуючий банк ретельно перевіряє подані бенефіціаром документи щодо дотримання всіх умов акредитива і в разі порушення хоча б однієї з умов не проводить виплати за акредитивом, про що інформує бенефіціара, і надсилає повідомлення до банку-емітента для отримання згоди на оплату документів з розбіжностями.

У разі неотримання відповіді протягом семи робочих днів після відправлення повідомлення або надходження негативної відповіді виконуючий банк повертає бенефіціару всі

документи за акредитивом, зазначивши на зворотному боці першого примірника реєстру документів за акредитивом причини повернення документів і засвідчивши цей запис підписами відповідального виконавця та працівника, на якого покладено функції контролера, і відбитком штампа банку.

Не приймаються до оплати за акредитивом документи, які мають розбіжності з умовами акредитива або зміст яких суперечить один одному.

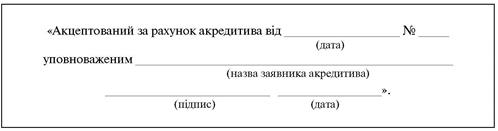

Якщо умовами акредитива передбачено акцепт заявника акредитива (згода на оплату або гарантування оплати документів), то для його здійснення уповноважена особа заявника має подати бенефіціару:

• документ, що засвідчує її особу;

• зра30к її підпису, засвідчений заявником акредитива (якщо його немає у виконуючому банку);

• доручення, видані заявником акредитива, щодо її повноважень.

На документах, які за умовами акредитива мають бути акцептовані, уповноважена особа робить такий напис:

У виконуючому банку відповідальний виконавець перевіряє наявність акцептного напису та відповідність його поданому зразку.

Якщо кошти за акредитивом заброньовані у виконуючому банку (який не є банком-емітентом), то зарахування ним коштів бенефіціару за акредитивом супроводжується такою проводкою:

Дт 2602 «Кошти у розрахунках субєКт ів господарювання», або

2622 «Кошти у розрахунках фізичних осіб» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб».

Нри цьому списання коштів з аналітичного рахунку «Розрахунки за аккредитивами» виконуючий банк здійснює на підставі першого примірника реєстру документів за акредитивом, який наданий ра30м з іншими документами, що відповідають умовам акредитива. Перший примірник реєстру документів за акредитивом залишається в документах дня виконуючого банку, другий (з потрібними відмітками банку про дату одержання та виконання) — видається бенефіціару, третій та четвертий — ра30м з документами, передбаченими умовами акредитива, надсилаються до банку-емітента.

Банк-емітент, отримавши документи за акредитивом та два примірники реєстру документів, видає заявнику акредитива один примірник реєстру документів ра30м з іншими документами за акредитивом та списує суму заяви з позабалансового рахунку 9802 «Акредитиви до сплати», що супроводжується проводкою: Дт 9910 «Контррахунок Кт 9802 «Акредитиви до виконання».

Якщо кошти за акредитивом заброньовано в банку-емітенті, то виконуючий банк після перевірки виконання бенефіціаром всіх умов акредитива, надсилає до банку-емітента перший та другий примірники реєстру документів за акредитивом ра30м з іншими документами, третій примірник реєстру використовує для списання суми заяви з відповідного позабалансового рахунку, що призначений для обліку акредитивів (після надходження коштів від банку-емітента), а четвертий (з потрібними відмітками банку про дату одержання) — видає бенефіціару.

Банк-емітент, зробивши перевірку виконання всіх умов акредитива, на підставі першого примірника реєстру документів за акредитивом списує кошти з аналітичного рахунку «Розрахунки за акредитивами» і перераховує їх на рахунок бенефіціара, що відображається такою проводкою:

Дт 2602 «Кошти у розрахунках суб’єктів господарювання», або

2622 «Кошти у розрахунках фізичних осіб» Кт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках».

Перший примірник реєстру документів за акредитивом банк-емітент зберігає в документах дня банку, а другий (з потрібними відмітками банку про дату одержання та виконання) — видає заявнику акредитива ра30м з іншими документами за акредитивом.

Виконуючий банк, отримавши від банку-емітента кошти за акредитивом зараховує їх бенефіціару і списує суму акредитиву з позабалансового рахунку. При цьому виконуються такі проводки:

1) Дт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

2) Дт 9910 «Контррахунок

Кт 9802 «Акредитиви до виконання».

Якщо банк-емітент одержав прийняті виконуючим банком документи і вважає, що вони не відповідають за 30внішніми ознаками умовам акредитива, то він має право відмовитися від їх прийняття і вимагати від виконуючого банку суму, що сплачена бенефіціару з порушенням умов акредитива.

У випадку виконання непокритого акредитиву, перерахування бенефіціару коштів банком-емітентом відображається такими бухгалтерськими записами: а) у випадку наявності усієї суми коштів, які підлягають перерахуванню за акредитивом на поточному рахунку заявника:

Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, які відкриті в інших банках»; б) у разі оплати акредитива за рахунок банківського кредиту:

Дт 2062 «Короткострокові кредити в поточну діяльність, що надані суб’єктам господарювання», або

2202 «Короткострокові кредити на поточні потреби, що надані фізичним особам» Кт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, які відкриті в інших банках». Одночасно в обох випадках з позабалансового рахунку списується сума сплаченого акредитива і здійснюється така бухгалтерська проводка: Дт 9900 «Контррахунок» Кт 9122 «Непокриті акредитиви».

Отримання виконуючим банком коштів за непокритим акредитивом та гх зарахування бенефіціару супроводжується такими проводками:

1) Дт 1200 «Кореспондентський рахунок банку в НБУ», або

1500 «Кореспондентські рахунки, що відкриті в інших банках» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

2) Дт 9 910 « Контррахунок

Кт 9802 «Акредитиви до виконання».

Механізм проведення та відображення в бухгалтерському обліку розрахунків різними видами акредитивів узагальнемо з допомогою схем (рис. 6.3, 6.4, 6.5.)

1. Бенефіціар і заявник акредитива укладають договір, в якому обумовлюються умови і порядок проведення розрахунків з допомогою акредитива.

2. Заявник подає в банк-емітент заяву на відкриття акредитива.

3. Банк-емітент один примірник заяви на відкриття акредитива видає заявнику, а суму акредитива обліковує за рахунком 9122 «Непокриті акредитиви».

4. Банк-емітент надсилає виконуючому (авізуючому) банку повідомлення про відкриття акредитива.

5. Виконуючий (авізуючий) банк, одержавши повідомлення з умовами акредитива, повідомляє бенефіціара про відкриття акредитива та здійснює відповідні бухгалтерські проводки на суму акредитива.

6. Одержавши повідомлення про відкриття акредитива, бенефіціар відвантажує товар (виконує роботи, надає послуги).

7. Бенефіціар подає у свій банк усі необхідні документи, зазначені в акредитиві ра30м з реєстром поданих документів. Прийнявши документи від бенефіціара, виконуючий банк здійснює їх перевірку.

8. Після перевірки документів і встановлення їх відповідності умовам акредитиву, виконуючий (авізуючий) банк надсилає подані документи ра30м з двома примірниками реєстру документів банку-емітенту для оплати.

9. Банк-емітент, одержавши документи за акредитивом, списує кошти з поточного рахунку заявника (або оплачує акредитив за рахунок банківського кредиту) і перераховує їх виконуючому банку (банку-бенефіціара) та відображає зазначені операції в бухгалтерському обліку.

10. Банк-емітент передає документи за акредитивом ра30м з одним примірником реєстру документів заявнику акредитива.

11.

Виконуючий банк зараховує отримані від банку-емітента кошти бенефіціару і списує суму акредитиву з відповідного позабалансового рахунка.

12.

Бенефіціар і заявник акредитива укладають договір, в якому обумовлюються умови і порядок проведення розрахунків з допомогою акредитива.

13. Заявник подає в банк-емітент заяву на відкриття акредитива ра30м з платіжним дорученням на перерахування коштів із свого рахунку на аналітичний рахунок «Розрахунки за акредитивами» у банку-емітенті.

14. Банк-емітент списує суму за акредитивом з поточного рахунку заявника і зараховує ії на аналітичний рахунок «Розрахунки за акредитивами».

15. Банк-емітент один примірник заяви на відкриття акредитива ра30м з випискою з рахунку видає заявнику.

16. Банк-емітент надсилає виконуючому (авізуючому) банку повідомлення про відкриття акредитива.

17. Виконуючий (авізуючий) банк, одержавши повідомлення з умовами акредитива, повідомляє бенефіціара про відкриття акредитива та відображає в обліку суму акредитива за рахунком 9802 «Акредитиви до виконання».

18. Одержавши повідомлення про відкриття акредитива, бенефіціар відвантажує товар (виконує роботи, надає послуги).

19. Бенефіціар подає у свій банк усі необхідні документи, зазначені в акредитиві ра30м з реєстром поданих документів. Прийнявши документи від бенефіціара, виконуючий банк здійснює їх перевірку.

20. Після перевірки документів і встановлення їх відповідності умовам акредитиву, виконуючий (авізуючий) банк надсилає подані документи ра30м з двома примірниками реєстру документів банку-емітенту для оплати.

21. Банк-емітент, одержавши документи за акредитивом, списує кошти з аналітичного рахунку «Розрахунки за акредитивами» і перераховує їх виконуючому банку для зарахування бенефіціару.

22. Банк-емітент передає документи за акредитивом ра30м з одним примірником реєстру документів заявнику акредитива.

23.

Виконуючий банк зараховує отримані від банку-емітента кошти на поточний рахунок бенефіціара і списує суму акредитиву з позабалансового рахунку 9802 «Акредитиви до виконання».

24. Бенефіціар і заявник акредитива укладають договір, в якому обумовлюються умови і порядок проведення розрахунків з допомогою акредитива.

25. Заявник подає в банк-емітент заяву на відкриття акредитива ра30м з платіжним дорученням на перерахування коштів із свого рахунку у виконуючий банк.

26. Банк-емітент один примірник заяви на відкриття акредитива видає заявнику, а суму акредитива обліковує в себе на позабалансовому рахунку 9802 «Акредитиви до виконання».

27. Банк-емітент списує суму за акредитивом з поточного рахунку заявника і перераховує ії у виконуючий банк та повідомляє його про умови акредитива.

28. Виконуючий (авізуючий) банк зараховує отримані від банку-емітента кошти на аналітичний рахунок «Розрахунки за акредитивами» та повідомляє бенефіціара про відкриття та умови акредитива.

29. Одержавши повідомлення про відкриття акредитива, бенефіціар відвантажує товар (виконує роботи, надає послуги).

30. Бенефіціар подає у свій банк усі необхідні документи, зазначені в акредитиві ра30м з реєстром поданих документів. Прийнявши документи від бенефіціара, виконуючий банк здійснює їх перевірку.

31. Після перевірки документів і встановлення їх відповідності умовам акредитиву, виконуючий (авізуючий) банк списує кошти з аналітичного рахунку «Розрахунки за акредитивами» і перераховує їх на поточний рахунок бенефіціара.

32. Виконуючий банк надсилає подані бенефіціаром документи за акредитивом ра30м з двома примірниками реєстру документів банку-емітенту.

33. Банк-емітент, одержавши документи за акредитивом передає їх ра30м з одним примірником реєстру документів заявнику та списує суму акредитиву з рахунку 9802 «Акредитиви до виконання».

У всіх акредитивах обов'язково має передбачатися дата закінчення строку і місце подання документів для платежу. Дата, яку зазначено в заяві, є останнім днем для подання бенефіціаром до оплати реєстру документів за акредитивом та документів, передбачених умовами акредитива. Банки мають здійснювати контроль за строком дії акредитива, який зазначений у заяві.

У день закінчення строку дії акредитива, кошти за яким заброньовані у виконуючому банку, останній в кінці операційного дня списує кошти з аналітичного рахунку «Розрахунки за акредитивами» та перераховує в банк-емітент на рахунок, з якого вони надійшли.

Банк-емітент зараховує одержані кошти на рахунок заявника акредитива та списує потрібну суму з відповідного позабалансового рахунку, що призначений для обліку акредитивів.

Акредитив, кошти за яким заброньовані в банку-емітенті, закривається ним після закінчення строку, зазначеного в акредитиві, з урахуванням нормативного строку проходження документів спецзв'язком від виконуючого банку до банку-емітента або після отримання від виконуючого банку підтвердження про невиконання акредитива. У кінці операційного дня банк-емітент перераховує кошти з аналітичного рахунку «Розрахунки за акредитивами» на рахунок заявника акредитива і надсилає повідомлення виконуючому банку для їх списання з відповідного позабалансового рахунку, що призначений

для обліку акредитивів. Анульований банком-емітентом відкличний акредитив закривається в день надходження повідомлення про його анулювання.

6.5. Організація та облік розрахунків з допомогою платіжних карток

Платіжна картка — це спеціальний платіжний засіб у вигляді емітованої в установленому законодавством порядку пластикової чи іншого виду картки, що використовується для ініціювання переказу коштів з рахунка платника або з відповідного рахунка банку з метою оплати вартості товарів і послуг, перерахування коштів зі своїх рахунків на рахунки інших осіб, отримання коштів у готівковій формі в касах банків через банківські автомати, а також здійснення інших операцій, передбачених відповідним договором.

Платіжна картка виготовляється із спеціальної пластмаси і має стандартний розмір: 85,6 X 53,9 X 0,76. Платіжна картка, як правило, містить таку інформацію: на лицьовий бік картки наноситься ім'я власника, номер картки, термін дії картки, логотип банку-емітента картки та платіжної системи. Одним із засобів захисту від підробки може бути голограма. На зворотному боці картки міститься підпис власника картки, магнітна смуга, іноді фотографія власника і логотипи мереж банкоматів, у яких можна отримати готівку за допомогою картки. Номер картки складається з 16 цифр: перші шість — код банку-емітента, наступні дев'ять — банківський номер картки, остання цифра — контрольна.

Велика різноманітність платіжних карток дозволяє класифікувати їх за різними ознаками. У спеціальній літературі платіжні картки класифікуються за такими ознаками, як:

• тип носія електронної інформації;

• метод нанесення на картку ідентифікаційної інформації;

• тип держателів;

• типи фінансових операцій;

• функціональні характеристики (або платіжна схема).

За тином носія електронної інформації платіжні картки поділяються на: картки з магнітною смугою, які називаються магнітними картками та картки з чіпом (мікросхемою), які називаються смарт-картками.

За методом нанесення на картку ідентифікаційної інформації (ім'я власника картки, номер картки, термін Гї дії) картки поділяються на:

• ембосовані — картки, на яких інформація нанесена рельєфним шрифтом (видавлена ) спеціальним апаратом ембосером;

• неембосовані — картки, на яких ідентифікаційна інформація випалюється, і як правило, ці картки призначені тільки для електронного використання (наприклад. Visa electron).

За тинами держателів, платіжні картки класифікуються на особисті (індивідуальні), корпоративні та сімейні. Особиста картка — це платіжна картка, емітована на ім'я клієнта — фізичної особи, що не є суб’єктом господарювання. Корпоративна платіжна картка —

• процесинговий центр — юридична особа — учасник платіжної системи, яка здійснює процесинг, тобто діяльність, яка включає в себе виконання авторизації, моніторинг, збір, оброблення, зберігання й надання членам системи та розрахунковому банку платіжних повідомлень за операціями з платіжними картками.

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|