- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Частка меншості 10 страница

Центр оброблення СЕП здійснює оброблення міжбанківських електронних розрахункових документів, службових повідомлень СЕП та електронних розрахункових повідомлень у порядку їх надходження до СЕП. Міжбанківський електронний розрахунковий документ, прийнятий СЕП, не може бути відкликаний. Результати оброблення міжбанківських електронних розрахункових документів у СЕП відображаються на технічному рахунку банку (філії).

Початкові платежі від банку (філії) приймаються в межах поточного значення його технічного рахунку. Міжбанківський електронний розрахунковий документ уважається виконаним у СЕП з часу відображення його суми за технічним рахунком учасника СЕП- отримувача, за винятком випадків, передбачених процедурою відновлення функціонування СЕП у разі порушення її роботи або виникнення надзвичайних ситуацій.

У кінці банківського дня ЦОСЕП передає до територіального управління НБУ інформацію про розрахунки, що здійснені через СЕП, для їх відображення на кореспондентських рахунках учасників СЕП та інших рахунках у САБ територіального управління.

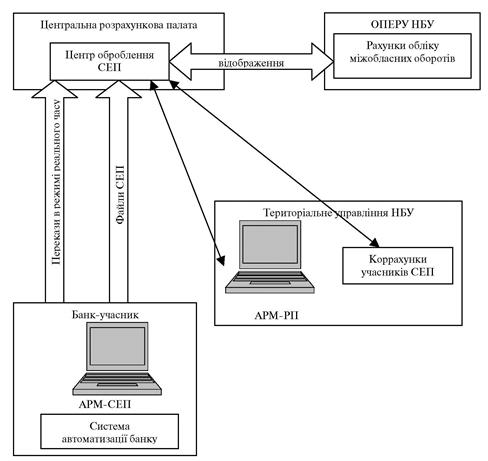

СЕП виконує міжбанківський переказ як у файловому режимі, так і в режимі реального часу. Здійснення банком початкових платежів у файловому режимі є обов'язковим, а у режимі реального часу — за його вибором. Структурна схема СЕП-2 30бражена на рис. 3.1.

Функціонування СЕП у файловому режимі передбачає оброблення міжбанківського електронного розрахункового документа таким чином, що між списанням коштів з технічного рахунку учасника СЕП (платника) та зарахуванням коштів на технічний рахунок учасника СЕП (отримувача) є певний проміжок часу. У файловому режимі обмін платіжними документами органі30вано у пакетному режимі, технологічними циклами приймання-передавання, тривалість циклу складає 15—20 хвилин. Зарахування коштів отримувачу здійснюється тільки після того, як він підтвердить отримання файла платежів відповідною квитанцією.

Одиницею обміну інформацією в СЕП у файловому режимі є файл СЕП, що позначається однією літерою, Зокрема:

• A — файл, сформований засобами САБ відправника і надісланий до ЦОСЕП (файл початкових документів);

• B — файл, сформований засобами Центру оброблення СЕП (далі ЦОСЕП) і надісланий до системи автоматизації банку (далі-САБ) отримувача (файл відповідних документів);

• L — інформація від САБ територіального управління про стан кореспондентських рахунків учасників СЕП та встановлення обмеження на їх роботу в СЕП.

Міжбанківський електронний розрахунковий документ має обов'язково містити електронний цифровий підпис та технологічні реквізити (ідентифікатор ключа електронного цифрового підпису, відмітку про час оброблення документа тощо).

Міжбанківський переказ виконується в строк до трьох операційних днів, а внутріш-ньобанківський переказ — в строк, встановлений внутрішніми нормативними актами банку, але не може перевищувати двох операційних днів.

3.10.2. Організація та облік міжбанківських розрахунків через систему електронних платежів НБУ

Система електронних платежів Національного банку (СЕП) — державна банківська платіжна система, що забезпечує проведення міжбанківського переказу через кореспондентські рахунки банків (філій) у Національному банку із застосуванням електронних засобів приймання, оброблення, передавання та захисту інформації у файловому режимі або режимі реального часу.

Зазначимо, що СЕП НБУ була створена у 1993 році і з того часу зазнала багато змін. Зокрема, було розроблено вісім моделей обслуговування консолідованого кореспондентського рахунку, реалі30вано принцип «поставка проти оплати» у взаємодії з Депозитарієм державних цінних паперів, вдосконалено засоби захисту інформації, побудовано кількарівневу систему резервування та відновлення роботи. Проте з часом апаратна база СЕП, MS-DOS та апаратні засоби захисту інформації випрацювали свій ресурс, фізично і морально застаріли. Тому стала нагальною потреба переходу на нову програмно-апаратну базу, що й спонукало до розробки нового покоління СЕП — СЕП-2, яку було впроваджено в експлуатацію 10 листопада 2006 року.

Відповідно до Закону України «Про платіжсні системи та переказ коштів в Україні», необхідною умовою для проведення переказу через СЕП НБУ є встановлення банком кореспондентських відносин з Національним банком України шляхом відкриття кореспондентського рахунку в НБУ.

Відкриття кореспондентського рахунку банку здійснюється територіальним управлінням НБУ на підставі укладеного договору про кореспондентський рахунок у Національному банку України та за умови подання правильно оформлених документів, передбачених «Інструкцією про міжбанківський переказ коштів в Україні в національній валюті».

Для здійснення міжбанківських розрахунків через СЕП НБУ, банкам відкриваються такі рахунки:

• консолідований кореспондентський рахунок — кореспондентський рахунок, що відкритий у територіальному управлінні і на якому об'єднані кошти банку та його філій (або певної кількості філій) у разі роботи банку (філії) у СЕП за відповідною моделлю обслуговування консолідованого кореспондентського рахунку;

• технічний рахунок — інформація в електронній формі, що зберігається в Центрі оброблення СЕП, поновлюється під час оброблення міжбанківських електронних розрахункових документів і відображає стан кореспондентського рахунку безпосереднього учасника СЕП на певний час або обороти безпосереднього учасника СЕП, що не має кореспондентського рахунку, на певний час.

Оброблення файлів у СЕП здійснюється в циклічному режимі. Цикл оброблення файлів складається з двох частин: приймання інформації та передавання інформації. Під час приймання інформації ЦОСЕП отримує від учасника СЕП файл A і перевіряє його на відповідність вимогам СЕП. ЦОСЕП надсилає за результатами оброблення файла A на адресу відправника квитанцію про результати його приймання. ЦОСЕП приймає або не приймає файл A у цілому. Відправник файла A несе відповідальність за склад міжбанківських електронних розрахункових документів, уключених до цього файла. Під час передавання інформації міжбанківські електронні розрахункові документи, прийняті ЦОСЕП у файловому режимі, групуються за адресами і надсилаються отримувачам (Зокрема файли B). Файл B уважається одержаним і його сума відображається за технічним рахунком отримувача в ЦОСЕП за умови надходження від отримувача квитанції, що підтверджує успішне прийняття файла B.

У кінці кожного сеансу оброблення інформації ЦОСЕП надсилає учасникам СЕП підсумкову інформацію за результатами цього циклу та поточне значення їх технічних рахунків. Після отримання файла з підсумковою інформацією, яка підтверджує відображення суми файла B за технічним рахунком у ЦОСЕП, учасник СЕП передає міжбанківські електронні розрахункові документи, що розміщені в успішно прийнятому ним файлі B, для подальшого їх оброблення засобами САБ та/або внутрішньої платіжної системи та відображення сум за рахунками отримувачів.

У кінці банківського дня ЦОСЕП надає учасникам СЕП інформацію про стан їх технічних рахунків на початок і кінець банківського дня, а також перелік усіх міжбанківських електронних розрахункових документів, що оброблялися ними протягом цього дня. Суми міжбанківських електронних розрахункових документів, здійснених у файловому режимі, що не були підтверджені отримувачем за станом на кінець банківського дня, обліковуються на транзитних рахунках відповідного територіального управління.

Функціонування СЕП у режимі реального часу передбачає оброблення міжбанківського електронного розрахункового документа таким чином, що списання коштів з технічного рахунку учасника СЕП (платника) та зарахування коштів на технічний рахунок учасника СЕП (отримувача) виконується одночасно.

Негайне відображення суми переказу на рахунку отримувача дає змогу набагато спростити технологію виконання тих платежів, для яких є принциповим гарантоване проведення суми за коррахунком отримувача до певного часу (наприклад, розрахунки за результатами клірингу НСМЕП, надання бланкових кредитів овернайт, виконання примусового списання та арешту коштів).

Обмін інформацією в режимі реального часу здійснюється пакетами за протоколом TCP/IP. Розрізняють пакет-запит, який формується засобами системи автоматизації банку-відправника і надсилається до ЦОСЕП; та пакет-відповідь, що формується засобами ЦОСЕП у відповідь на пакет-запит від системи автоматизації банку.

За умови функціонування СЕП у режимі реального часу, її учасник формує засобами системи автоматизації банку пакет-запит і надсилає його до ЦОСЕП. За підсумками оброблення пакета-запиту ЦОСЕП готує та відправляє учаснику СЕП пакет-відповідь, що містить інформацію про виконання чи невиконання пакета-запиту. У кінці банківського дня ЦОСЕП надає учасникам СЕП файли з переліком міжбанківських переказів, відображених за їх технічними рахунками.

Рис.3.1. Структурна схема СЕП-2

Функціонування СЕП у файловому режимі відбувається в такій послідовності. На початку банківського дня ЦОСЕП отримує від САБ територіальних управлінь файл L.00 і на його підставі перевіряє відповідність значень технічних рахунків учасників СЕП стану їх кореспондентських рахунків та в разі потреби приводить значення технічних рахунків у ЦОСЕП у відповідність до значень кореспондентських рахунків у файлі L.00. Від ЦОСЕП інформація про стан технічних рахунків надсилається їх власникам.

1 Савченко А., Івченко І., Михайлова В. Система електронних платежів нового покоління. // Вісник НБУ. — 2007 р. — № 2. — С. 2-4.

Учасник СЕП у режимі реального часу має право: виконувати міжбанківські перекази; установлювати в ЦОСЕП ліміти технічних рахунків, початкових оборотів підпорядкованих йому філій; одержувати довідкову інформацію про стан власного технічного рахунку та технічних рахунків своїх філій, власні міжбанківські перекази, міжбанківські перекази своїх філій тощо. Територіальне управління НБУ має право в режимі реального часу встановлювати обмеження щодо виконання початкових платежів банку (філії) відповідно до нормативно-правових актів Національного банку.

У бухгалтерському обліку банку для відображення операцій, що здійснюються через СЕП НБУ використовуються рахунки 1 класу «Казначейські та міжбанківські операції», розділів 12 «Кошти в Національному банку України» та 13 «Кошти Національного банку України», а саме:

• 1200 (активний) «Кореспондентський рахунок банку в Національному банку України».

Рахунок призначений для обліку коштів на кореспондентському рахунку банку, який відкрито в НБУ. За дебетом рахунку проводяться суми коштів, які надходять на користь комерційного банку та його клієнтів. За кредитом рахунку проводяться суми коштів, які списуються НБУ за дорученням банку-власника рахунку за власними операціями, за операціями його клієнтів, а також суми коштів, що підлягають примусовому стягненню відповідно до законодавства України; у випадках, обумовлених договором між НБУ та банком;

• 1300 (пасивний) «Кореспондентський рахунок Національного банку України в банку». Рахунок призначений для обліку коштів НБУ на кореспондентському рахунку в банку. За кредитом рахунку проводяться суми, що надходять на користь Національного банку України та його клієнтів. За дебетом рахунку проводяться суми, що списуються банком згідно з дорученням НБУ за його власними операціями та за операціями його клієнтів. Перерахування банком коштів з поточного рахунку клієнта в інший банк через СЕП

НБУ супроводжується проводкою:

Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 1200 «Кореспондентський рахунок банку в НБУ».

При зарахуванні банком коштів, що надійшли на користь клієнта з іншого банку через СЕП НБУ, виконується така проводка: Дт 1200 «Кореспондентський рахунок банку в НБУ» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб».

За коштами, що знаходяться на кореспондентському рахунку банку в НБУ нараховуються відсотки, що супроводжується такою проводкою:

Дт 1208 «Нараховані доходи за коштами на вимогу в Національному банку України» Кт 6000 «Процентні доходи за коштами на вимогу, що розміщені в Національному банку України».

При отримані нарахованих процентів, виконується проводка: Дт 1200 «Кореспондентський рахунок банку в НБУ»

Кт 1208 «Нараховані доходи за коштами на вимогу в Національному банку України».

За інформаційно-розрахункове обслуговування у системі електронних платежів банки сплачують комісійну винагороду, яка відображаються в бухгалтерському обліку за принципом нарахування і визнається щомісяця протягом усього строку дії угоди про

У СЕП НБУ функціонують моделі, у яких банк не зобов’язаний створювати власну внутрішньобанківську міжфілійну систему, оскільки його філіям відкриваються технічні рахунки у центрі оброблення СЕП. До таких моделей, Зокрема, відносяться четверта, сьома та восьма модель обслуговування консолідованого кореспондентського рахунку.

У разі роботи за моделлю 3 банк зобов’язаний мати консолідований кореспондентський рахунок у територіальному управлінні НБУ за його місцезнаходженням і технічний рахунок у ЦОСЕП. Філії банку не можуть мати кореспондентських рахунків у територіальних управліннях НБУ і технічних рахунків у ЦОСЕП. Банк повинен мати власну внутрішню платіжну систему для виконання внутрішньобанківського переказу. Філії банку є опосередкованими учасниками СЕП і обмінюються міжбанківськими електронними розрахунковими документами з СЕП засобами ВПС через АРМ-СЕП банку з відображенням результатів розрахунків на технічному рахунку банку.

Банк, що створює ВМПС, зобов’язаний визначити умови та порядок її функціонування з урахуванням вимог законодавства України. Правила внутрішньобанківської платіжсної системи мають бути узгоджені з НБУ.

Банк та його філії, що працюють з використанням ВПС, зобов’язані дотримуватися встановлених НБУ технологічних вимог, вимог щодо захисту інформації, засобів формування та оброблення електронних розрахункових документів, вимог щодо взаємодії ВПС із СЕП.

Варто зауважити, що 3 модель обслуговування консолідованого кореспондентського рахунку користується найбільшим попитом серед банків- учасників СЕП.

Міжбанківські розрахунки, які здійснюються через ВМПС відображаються в обліку за рахунками 3 класу «Операції з цінними паперами та інші активи і зобов’язання», групи 39 «Розрахунки між філіями банку», Зокрема:

• 3900 (активно-пасивний) «Рахунки філій, що відкриті в банку». Рахунок відкривається на балансі філії і призначений для обліку сум за розрахунками в національній та іноземній валюті між філіями банку. За дебетом рахунку проводяться суми, що надходять на користь філії банку та клієнтів. За кредитом рахунку проводяться суми, що списуються згідно з дорученням філії банку за її власними операціями та операціями клієнтів;

• 3901 (активно-пасивний) «Рахунки, що відкриті для філій банку». Рахунок відкривається на балансі банку і призначений для обліку сум за розрахунками в національній та іноземній валюті між філіями банку. За кредитом рахунку проводяться суми, що надходять на користь філії банку та клієнтів. За дебетом рахунку проводяться суми, що списуються згідно з дорученням філії банку за її власними операціями та операціями клієнтів. Розрахункові операції, що здійснюються через ВМПС відображаються в обліку філії

банку такими бухгалтерськими записами:

• списання філією банку коштів за дорученням клієнтів з їх рахунків і перерахування в інший банк чи філію:

Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 3900 «Рахунки філій, що відкриті в банку»;

• поступлення коштів на користь клієнтів філії: Дт 3900 «Рахунки філій, що відкриті в банку»

Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб».

надання (отримання) послуг. Під час нарахування комісійних витрат здійснюється така бухгалтерська проводка:

Дт 7100 «Комісійні витрати на розрахунково-касове обслуговування» Кт 3670 «Нараховані витрати за розрахунково-касове обслуговування».

Сплата банком комісійних супроводжується такою проводкою: Дт 3670 «Нараховані витрати за розрахунково-касове обслуговування» Кт 1200 «Кореспондентський рахунок банку в НБУ».

Операції за кореспондентським рахунком НБУ у банку супроводжуються такими бухгалтерськими записами:

• поступлення коштів на кореспондентський рахунок банку на користь НБУ чи його клієнтів: Дт 1200 «Кореспондентський рахунок банку в НБУ»

Кт 1300 «Кореспондентський рахунок НБУ в банку»;

• списання банком коштів з кореспондентського рахунку НБУ згідно з його дорученням і перерахування коштів в інший банк через СЕП:

Дт 1300 «Кореспондентський рахунок НБУ в банку»; Кт 1200 «Кореспондентський рахунок банку в НБУ»;

• нарахування банком процентних витрат за коштами на кореспондентському рахунку Національного банку:

Дт 7000 «Процентні витрати за коштами на вимогу, що отримані від Національного банку України»

Кт 1308 «Нараховані витрати за кореспондентським рахунком Національного банку України в банку».

• сплата банком нарахованих процентів за коштами на кореспондентському рахунку Національного банку:

Дт 1308 «Нараховані витрати за кореспондентським рахунком Національного банку України в банку»

Кт 1300 «Кореспондентський рахунок НБУ в банку».

Порядок функціонування СЕП НБУ, прийняття і виключення з її членів, проведення переказу за допомогою цієї системи та інші питання, пов'язані з діяльністю СЕП НБУ, визначаються Національним банком України, який також регламентує та забезпечує функціонування СЕП НБУ, гарантує її надійність і безпеку, органі30вує та бере участь у проведенні через неї міжбанківського переказу.

3.10.3. Облік розрахунків через внутрішньобанківську міжфілійну платіжну систему

Внутрішньобанківська міжфілійна платіжкна система (ВМПС) — це платіжна система банку, яка забезпечує проведення переказу коштів між його філіями та взаємодію із СЕП для виконання міжбанківського переказу коштів філіями банку, що працює за моделлю 3 обслуговування консолідованого кореспондентського рахунку.

Модель обслуговування консолідованого кореспондентського рахунку в СЕП — сукупність механізмів і правил роботи СЕП, банку та його філій, згідно з якими виконується міжбанківський переказ через консолідований кореспондентський рахунок.

Міжбанківські розрахунки, що здійснюються через ВМПС в обліку центрального офісу банку супроводжуються такими проводками:

• отримання від філії коштів для зарахування на клієнтські рахунки, відкриті в центральному офісі банку:

Дт 3901 «Рахунки, що відкриті для філій банку» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

• отримання від філії коштів і їх перерахування в іншу філію банку:

Дт 3901 «Рахунки, що відкриті для філій банку» (рахунок філії платника) Кт 3901 «Рахунки, що відкриті для філій банку» (рахунок філії одержувача);

• отримання від філії коштів і їх перерахування в інший банк через СЕП НБУ: Дт 3901 «Рахунки, що відкриті для філій банку» (рахунок філії платника) Кт 1200 «Кореспондентський рахунок банку в НБУ»;

• поступлення коштів на кореспондентський рахунок банку на користь клієнтів, що обслуговуються у філії банку:

Дт 1200 «Кореспондентський рахунок банку в НБУ» Кт 3901 «Рахунки, що відкриті для філій банку».

• списання за дорученням клієнтів коштів з їх рахунків і перерахування на користь клієнтів філії банку:

Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 3901 «Рахунки, що відкриті для філій банку».

Суми коштів за міжбанківськими розрахунками, які не були підтверджені упродовж дня філіями банку, обліковуються на рахунках групи 392 «Транзитні рахунки за розрахунками між філіями банку», а саме:

• 3928 (активний) «Транзитні рахунки для дебетових сум, що не були підтверджені філіями банків, розташованими в Україні». Рахунок відкривається на балансі регіональних розрахункових палат банку для обліку дебетових сум, що не були підтверджені протягом робочого дня для кожної філії банку. За дебетом рахунку враховуються дебетові суми, за якими не надійшло електронне підтвердження від одержувача платежу. За кредитом рахунку здійснюється перерахування сум, за якими надійшло електронне підтвердження від одержувача платежу.

• 3929 (пасивний) «Транзитні рахунки для кредитових сум, що не були підтверджені філіями банків, розташованими в Україні». Рахунок відкривається на балансі розрахункових палат банку для обліку кредитових сум, що не були підтверджені протягом робочого дня для кожної філії банку. За кредитом рахунку враховуються суми, за якими не надійшло електронне підтвердження від одержувача коштів. За дебетом рахунку здійснюється перерахування сум, за якими надійшло електронне підтвердження від одержувача платежу.

На звітну дату залишків за рахунками 3928 «Транзитні рахунки для дебетових сум, що не були підтверджені філіями банків, розташованими в Україні» та 3929 «Транзитні рахунки для кредитових сум, що не були підтверджені філіями банків, розташованими в Україні» не повинно бути.

суми непогашених кредитів овердрафт, що перераховуються на рахунок простроченої заборгованості за кредитами.

В аналітичному обліку до рахунків 1500 і 1600 відкриваються особові рахунки, одними з параметрів яких є код банку, резидентність банку, код валюти.

Для обліку грошового забезпечення міжбанківських розрахунків використовуються рахунки:

• 1502 (активний) «Кошти банків у розрахунках». Рахунок призначений для обліку коштів у розрахунках, грошового покриття, розміщеного в інших банках, які вимагає банк-контрагент за різними операціями. За дебетом рахунку проводяться суми грошового покриття за відповідними операціями, у тому числі за акредитивами тощо. За кредитом рахунку проводяться суми виконаних акредитивів тощо; суми, що перераховані на рахунки простроченої заборгованості та суми списаної безнадійної заборгованості.

• 1602 (пасивний) «Кошти в розрахунках інших банків». Рахунок призначений для обліку коштів у розрахунках, грошового покриття інших банків за різними операціями. За кредитом рахунку проводяться суми отриманих коштів для забезпечення розрахунків. За дебетом рахунку проводяться суми виконаних акредитивів за дорученням банку-емітента; списання коштів за призначенням.

Міжбанківські операції за прямими кореспондентськими рахунками супроводжуються такими бухгалтерськими проводками:

• списання банком коштів з поточного рахунку клієнта і їх перерахування в банк-корес-пондент:

Дт 2600 «Кошти на вимогу суб’єктів господарювання», або

2620 «Кошти на вимогу фізичних осіб» Кт 1500 «Кореспондентські рахунки, що відкриті в інших банках»;

• отримання від філії коштів і їх перерахування в банк-кореспондент: Дт 3901 «Рахунки, що відкриті для філій банку»

Кт 1500 «Кореспондентські рахунки, що відкриті в інших банках»;

• поступлення на кореспондентський рахунок банку коштів на користь свого клієнта: Дт 1500 «Кореспондентські рахунки, що відкриті в інших банках»

Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб».

• списання коштів за дорученням банку-кореспондента з його кореспондентського рахунку на користь клієнта:

Дт 1600 «Кореспондентські рахунки інших банків» Кт 2600 «Кошти на вимогу суб’єктів господарювання», або 2620 «Кошти на вимогу фізичних осіб»;

• списання коштів за дорученням банку-кореспондента з його кореспондентського рахунку і перерахування їх в інший банк:

Дт 1600 «Кореспондентські рахунки інших банків»

Кт 1500 «Кореспондентські рахунки, що відкриті в інших банках».

Якщо банк із будь-яких причин не може виконати розрахунковий документ банка-

кореспондента, то він має повідомити про це банк-кореспондент не пізніше наступного

робочого дня після отримання цього документа.

3.10.4. Облік міжбанківських розрахунків, які здійснюються за прямими кореспондентськими рахунками

Міжбанківські розрахунки в Україні можуть здійснюватися не тільки через СЕП НБУ, але й через прямі кореспондентські рахунки, які банки відкривають один одному.

Після отримання від Національного банку України банківської ліцензії та письмового дозволу на здійснення операцій з валютними цінностями банки мають право:

• ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті та банків — нерезидентів у грошовій одиниці України;

• відкриття кореспондентських рахунків в уповноважених банках України та у банках -нерезидентах в іноземній валюті та здійснення операцій за ними.

Банк відкриває кореспондентський рахунок банку-кореспонденту на підставі договору, укладеного між ними відповідно до законодавства та інших документів, визначених за домовленістю сторін. Міжбанківський переказ за прямими кореспондентськими рахунками здійснюється банками на підставі міжбанківських розрахункових документів, що можуть бути передані в електронному вигляді чи на паперових носіях.

Операції за кореспондентським рахунком виконуються банком-кореспондентом у межах залишку коштів на рахунку, перевищення якого допускається у випадку надання кредиту овердрафт, якщо це передбачено угодою. Для підтвердження операцій, здійснених за кореспондентським рахунком, банк, у визначений договором термін, надсилає банку-кореспонденту виписку з кореспондентського рахунку.

Банки мають право обирати форму подання міжбанківських розрахункових документів, виписок з кореспондентського рахунку і засоби зв'язку для їх передавання, що обумовлені договором, за умови збереження цілісності та конфіденційності інформації.

Для обліку операцій, що здійснюються за прямими кореспондентськими рахунками як у національній, так і в іноземній валюті, використовуються такі рахунки:

• 1500 (активно-пасивний) «Кореспондентські рахунки, що відкриті в інших банках». Рахунок призначений для обліку коштів на кореспондентських рахунках, що відкриті в інших банках; вкладів (депозитів) на вимогу в інших банках; отриманих кредитів овердрафт. За дебетом рахунку проводяться суми, що надходять на користь банку та його клієнтів. За кредитом рахунку проводяться суми, що списуються згідно з дорученням банку за власними операціями, операціями його клієнтів; суми коштів, що підлягають примусовому стягненню відповідно до законодавства України; суми, що обумовлені договором між банком-кореспондентом та банком — власником рахунку, у тому числі отримані кредити овердрафт

• 1600 (активно-пасивний) «Кореспондентські рахунки інших банків». Рахунок призначений для обліку коштів на кореспондентських рахунках, що відкриті іншим банкам; вкладів (депозитів) на вимогу, залучених від інших банків; облік кредитів овердрафт, що надані іншим банкам. За дебетом рахунку проводяться суми коштів, що списуються банком на підставі розпоряджень банків — власників рахунків за власними операціями та за операціями його клієнтів; суми коштів, що підлягають примусовому стягненню відповідно до законодавства України; у випадках, обумовлених договором між банком та банком-кореспондентом; суми наданих кредитів овердрафт. За кредитом рахунку проводяться суми коштів, що надходять на користь банків-кореспондентів та їх клієнтів;

Відповідно до Інструкції про міжбанківський переказ коштів в Україні в національній валюті, примусове списання коштів в національній валюті банку-кореспондента за платіжною вимогою банк виконує в кінці третього операційного дня (ураховуючи день її надходження) відповідно до підстав, установлених законодавством. При цьому банк визначає наявну для списання суму за платіжсною вимогою і зберігає Гї на кореспондентському рахунку банку-кореспондента до виконання платіжсної вимоги.

Прийняття і виконання документів про арешт коштів в національній валюті банку-кореспондента за його кореспондентським рахунком здійснюється з урахуванням таких особливостей:

• якщо на кореспондентському рахунку банку-кореспондента недостатньо коштів до визначеної документом про арешт суми, то банк зупиняє власні видаткові операції банку-кореспондента за цим рахунком у межах суми, на яку накладено арешт, тобто до забезпечення на кореспондентському рахунку банку-кореспондента визначеної документом про арешт суми коштів;

• якщо арешт на кошти банку-кореспондента накладено без встановлення суми, то банк зупиняє власні видаткові операції банку-кореспондента за його кореспондентським рахунком до отримання відповідних документів щодо списання суми або звільнення коштів з-під арешту.

Методика обліку операцій за кореспондентськими рахунками банків-нерезидентів у гривнях, відкритих в уповноважених банках України, має свої особливості, що зумовлені вимогами Положення про відкриття та функціонування кореспондентських рахунків банків-резидентів та нерезидентів в іноземній валюті та кореспондентських рахунків банків-нерезидентів у гривнях.

Для здійснення контролю уповноваженим банком за операціями резидентів кошти в гривнях, які надійшли з кореспондентського рахунку банку-нерезидента, підлягають попередньому зарахуванню на розподільчий рахунок 2603 «Розподільчі рахунки суб’єктів господарювання» та обліковуються на цьому рахунку до того часу, поки клієнт не надасть банку документи, передбачені вимогами зазначеного вище Положення, але не більше п'яти робочих днів (враховуючи день зарахування коштів на розподільчий рахунок). Перерахування гривні на поточний рахунок клієнта здійснюється лише після одержання банком зазначених документів. Якщо клієнт протягом 5 днів не надав банку необхідні документи або надані документи на підтвердження здійснення операції щодо отримання коштів з кореспондентського рахунку банку-нерезидента в гривнях не відповідають вимогам Положення, уповноважений банк зобов’язаний повернути кошти на кореспондентський рахунок банку-нерезидента протягом двох банківських днів від дня виявлення порушення або закінчення 5-денного строку (вказавши мотиви повернення).

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|