- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Вывод. Таблица 4

Алгоритм анализа ликвидности предприятия

Проблема управления платежеспособностью занимает особое место в системе финансового менеджмента любого предприятия. Отличительной чертой надежного и устойчивого предприятия является его способность отвечать по своим обязательствам вовремя и в полном объеме, что свидетельствует о высокой финансовой устойчивости предприятия и низкой вероятности наступления состояния банкротства.

Платежеспособность — основной показатель финансовой стабильности предприятия, отражающий его возможность оперативно отвечать по своим обязательствам, рассчитываться по долгам.

В более узком смысле платежеспособность — возможность предприятия погасить кредиторскую задолженность в краткосрочном периоде.

Основные источники информации для анализа платежеспособности:

бухгалтерский баланс (ф. 1);

отчет о финансовых результатах (ф. 2);

отчет о движении денежных средств (ф. 4);

другие формы отчетности, которые детализируют отдельные статьи баланса.

Понятие платежеспособности зачастую заменяют понятием ликвидности, так как от уровня ликвидности предприятия зависит его платежеспособность.

Независимо от стадии жизненного цикла, на котором находится предприятие, следует определять его оптимальный уровень ликвидности, поскольку недостаточная ликвидность активов может привести к неплатежеспособности или банкротству, а избыточная — к снижению рентабельности.

В целом анализ платежеспособности необходим не только руководителю — для эффективного управления и прогнозирования финансового состояния, но и кредиторам и инвесторам — чтобы определить кредитоспособность и оценить финансовую устойчивость предприятия.

Анализируем ликвидность баланса

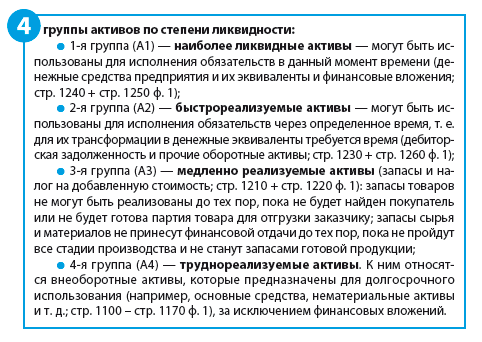

Анализ ликвидности баланса предполагает проверку соотношении активов с обязательствами по пассиву, каждые из которых группируются определенным образом: активы — по степени ликвидности, пассивы — по срочности погашения.

Главная задача при оценке ликвидности баланса — определить степень покрытия обязательств предприятия его активами, срок преобразования которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата). Достигается ликвидность баланса установлением тождества между обязательствами предприятия и его активами.

Иными словами, ликвидность баланса — это способность предприятия превратить свои активы в денежные средства для погашения своих платежных обязательств.

Наиболее ликвидные, быстрореализуемые и медленно реализуемые активы принято считать текущими активами, так как в течение отчетного периода их значения постоянно меняются, а вот труднореализуемые, как правило, не уменьшаются.

Оценим ликвидность баланса на примере производственного предприятия ООО «Альфа», занимающегося ремонтом и обслуживанием автомобильных агрегатов (табл. 1).

Таблица 1 Бухгалтерский баланс ООО «Альфа» за 2013–2016 гг.

| АКТИВ | Код показателя | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| I. Внеоборотные активы | |||||

| Нематериальные активы | |||||

| Основные средства | |||||

| Доходные вложения в материальные ценности | |||||

| Финансовые вложения | |||||

| Прочие внеоборотные активы | |||||

| Итого по разделу I | |||||

| II. Оборотные активы | |||||

| Запасы | 17 083 | 16 774 | |||

| Налог на добавленную стоимость по приобретенным ценностям | |||||

| Дебиторская задолженность | 18 167 | 26 158 | 29 286 | ||

| Денежные средства и денежные эквиваленты | 33 215 | ||||

| Итого по разделу II | 24 537 | 23 159 | 46 863 | 63 179 | |

| БАЛАНС | 24 642 | 23 912 | 53 292 | 68 883 | |

| ПАССИВ | |||||

| III. Капитал и резервы | |||||

| Уставный капитал | |||||

| Резервный капитал | |||||

| Нераспределенная прибыль (непокрытый убыток) | 12 757 | 22 002 | |||

| Итого по разделу III | 12 872 | 22 142 | |||

| IV. Долгосрочные обязательства | |||||

| Итого по разделу IV | |||||

| V. Краткосрочные обязательства | |||||

| Заемные средства | 10 011 | ||||

| Кредиторская задолженность | 12 879 | 18 959 | 39 770 | 42 391 | |

| Итого по разделу V | 22 890 | 20 971 | 40 420 | 46 741 | |

| БАЛАНС | 24 642 | 23 912 | 53 292 | 68 883 |

Традиционно ликвидность баланса считается абсолютной, если выполняются все следующие тождества:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Но в реальной деятельности абсолютная ликвидность — сказочная редкость.

Результаты группирования активов и пассивов по годам представлены в табл. 2.

Таблица 2 Анализ ликвидности баланса ООО «Альфа»

| Показатель | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| А1 | 33 215 | |||

| А2 | 18 167 | 26 158 | 29 286 | |

| А3 | 17 110 | 16 788 | ||

| А4 | ||||

| П1 | 12 879 | 18 959 | 39 770 | 42 391 |

| П2 | 10 011 | 4 350 | ||

| П3 | ||||

| П4 | 12 872 | 22 142 |

Условие ликвидности баланса не выполняется ни за один год из анализируемых, причем не выполняется всегда одно и то же неравенство — А1? П1.

Вывод

Предприятие испытывает недостаток в наиболее ликвидных активах, следовательно, нельзя говорить об абсолютной ликвидности баланса.

В более узком смысле предприятие считается ликвидным, если его текущие активы (ТА) превышают краткосрочные обязательства (КО). В этом случае неравенства выполняются в течение всех анализируемых периодов:

2013 г.: ТА (24 537 тыс. руб. ) > КО (10 011 тыс. руб. );

2014 г.: ТА (23 159 тыс. руб. ) > КО (2 012 тыс. руб. );

2015 г.: ТА (46 863 тыс. руб. ) > КО (650 тыс. руб. );

2016 г.: ТА (63 179 тыс. руб. ) > КО (4 350 тыс. руб. ).

Кроме того, по результатам анализа можно сделать вывод о положительной тенденции развития предприятия за счет роста уровня текущих активов в анализируемый период и сокращения размера обязательств (исключение — 2016 г., когда рос размер заемных средств, но при этом уровень текущих активов вырос по сравнению с 2015 г. на 2621 тыс. руб. ).

Платежеспособность и финансовая устойчивость — понятия взаимосвязанные друг с другом: платежеспособность — это внешнее проявление финансовой устойчивости, обобщающим показателем которой является излишек или дефицит средств для формирования запасов и затрат (разница величины источников средств и запасов и затрат).

Соотношение стоимости запасов и величин собственных и заемных источников их формирования — один из важнейших факторов устойчивости финансового состояния предприятия.

Степень обеспеченности запасов источниками формирования отражает состояние текущей платежеспособности (или неплатежеспособности) организации.

Для характеристики источников формирования запасов и затрат используются показатели, которые отражают различные виды источников:

1. Наличие собственных оборотных средств (СОС). Исчисляются как разница между капиталом и резервами (раздел III пассива баланса) и внеоборотными активами (раздел I актива баланса):

СОС = СК – ВА,

где СК — собственный капитал (стр. 1300 ф. 1);

ВА — внеоборотные активы (стр. 1100 ф. 1).

Увеличение данного показателя по сравнению с предыдущим периодом свидетельствует о развитии деятельности предприятия.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функционирующий капитал (собственные долгосрочные оборотные средства, СДОС). Определяются путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

СДОС = СОС + ДО,

где ДО — долгосрочные обязательства (стр. 1400 ф. 1).

3. Общая величина основных источников формирования запасов и затрат (общие оборотные средства, ООС). Рассчитываются путем увеличения собственных долгосрочных оборотных средств (СДОС) на сумму краткосрочных обязательств (КО, стр. 1500 ф. 1):

ООС = СДОС + КО.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек или недостаток собственных оборотных средств (? СОС):

? СОС = СОС – ЗЗ,

где ЗЗ — запасы и затраты (стр. 1210 ф. 1 + стр. 1220 ф. 1).

2. Излишек или недостаток собственных долгосрочных оборотных средств (? СДОС):

? СДОС = СДОС – ЗЗ.

3. Излишек или недостаток общих оборотных средств (? ООС):

? ООС = ООС – ЗЗ.

Существует 4 типа финансовой устойчивости:

1. Абсолютная. Запасы и затраты обеспечиваются за счет собственных оборотных средств. Этот тип финансовой ситуации встречается крайне редко и отвечает следующим условиям:

? СОС ≥ 0;

? СДОС ≥ 0;

? ООС ≥ 0.

2. Нормальная — гарантирует платежеспособность, т. е. запасы и затраты обеспечиваются за счет собственных оборотных средств и долгосрочных займов:

? СОС < 0;

? СДОС ≥ 0;

? ООС ≥ 0.

3. Неустойчивое финансовое состояние. Сопряжено с нарушением платежеспособности, но при этом сохраняется возможность восстановить равновесие за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов. В данном случае запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочный и краткосрочных займов:

? СОС < 0;

? СДОС < 0;

? ООС ≥ 0.

4. Кризисное финансовое состояние. Предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности:

? СОС < 0;

? СДОС < 0;

? ООС < 0.

Расчет показателей обеспеченности собственными оборотными средствами ООО «Альфа» представлен в табл. 3.

Таблица 3 Расчет показателей обеспеченности собственными оборотными средствами

| Показатель | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| СОС | 16 438 | |||

| СДОС | 16 438 | |||

| ООС | 24 537 | 23 159 | 46 863 | 63 179 |

| ? СОС | -4305 | -14 922 | -10 345 | 15 760 |

| ? СДОС | -4305 | -14 922 | -10 345 | 15 760 |

| ? ООС | 18 585 | 30 075 | 62 501 | |

| Абсолютная устойчивость | — | — | — | 15 760 > 0; 15 760 > 0; 62 501 > 0 |

| Нормальная устойчивость | — | — | — | — |

| Неустойчивое финансовое состояние | –4305< 0; –4305< 0; 18 585 > 0 | –14 922 < 0; –14 922 < 0; 6049 > 0 | –10 345 < 0; –10 345 < 0; 30 075 > 0 | — |

| Кризисное финансовое состояние | — | — | — | — |

Вывод

ООО «Альфа» в 2013–2015 гг. функционировало неустойчиво, испытывая недостаток собственных средств и излишек общей величины основных источников формирования запасов.

Отметим, что ежегодно предприятие стремилось увеличить размер собственных средств, но его не хватало за счет увеличения размера запасов, и даже привлечение заемных средств не помогло предприятию достичь финансовой устойчивости.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2, 5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0, 1–0, 2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0, 7–0, 8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

| Показатель | 2013 г. | 2014 г. | 2015 г. | 2016 г. | Нормативное значение показателя |

| Коэффициент абсолютной ликвидности | 0, 02 | 0, 09 | 0, 10 | 0, 71 | > 0, 1–0, 2 |

| Коэффициент быстрой (срочной) ликвидности | 0, 81 | 0, 29 | 0, 74 | 1, 34 | > 0, 7–0, 8 |

| Коэффициент текущей ликвидности | 1, 07 | 1, 10 | 1, 16 | 1, 35 | > 1 |

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|