- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Изменение реального ВВП (в %) = изменение номинального ВВП (в %) – изменение общего уровня цен (в %). 3 страница

A – автономные инвестиции;

k – чувствительность инвестиций к ставке процента;

R – реальная ставка процента;

MPI – чувствительность инвестиций к изменению уровня дохода (предельная склонность к инвестированию)  ;

;

- индуцированные инвестиции.

- индуцированные инвестиции.

S(Y) = I(R)

Нестабильность инвестиционного спроса:

ü Продолжительные сроки службы оборудования;

ü Нерегулярность инноваций;

ü Изменчивость экономических ожиданий;

ü Циклические колебания ВВП.

Модель равновесия «совокупный доход – совокупные расходы». Модель «сбережения – инвестиции».

Модель «доходы – расходы»

Рассмотренная в модели AD - AS проблема достижения равновесия между совокупным спросом и совокупным предложением может быть интерпретирована как проблема достижения равновесия между созданным валовым внутренним продуктом (совокупное предложение) и планируемыми со стороны населения, бизнеса и государства расходами (совокупный спрос). Модель равновесия "совокупный доход – совокупные расходы", или "доходы – расходы", или так называемый кейнсианский крест (крест Кейнса) используется при анализе влияния макроэкономической конъюнктуры на национальные потоки доходов и расходов. Она наглядно показывает, какое влияние на совокупный доход может оказывать изменение каждой из составляющих совокупных расходов.

Условия равновесия на рынке благ в кейнсианской модели определяются исходя из того, что равновесие достигается только тогда, когда планируемые расходы (совокупный спрос) равны реальному выпуску (совокупное предложение).

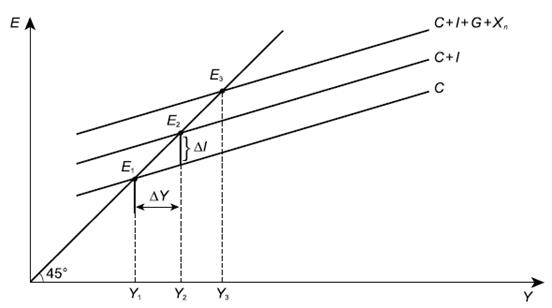

Рисунок 22. Модель "доходы-расходы" (Крест Кейнса)

При ее построении используются следующие функции:

1. Функция совокупных расходов:

E = C + I + G + Xn.

2. Функция потребления:

С = с + MPC (Y - T).

3. Функция сбережения:

S = s + MPS (Y - T).

4. Функция инвестиций:

I = i = const.

5. Функция государственных расходов:

G = g = const.

Предположим, что чистый экспорт равен нулю. Вспомним, что c, s, i и g – это автономные (экзогенные) величины, т.е. такие, которые не зависят от величины совокупного дохода текущего года.

Исходным моментом для построения данной модели служит линия под углом 45° к горизонтальной оси, в любой точке этой линии совокупные доходы равны совокупным расходам. Пересечение данной линии в точке E3 с функцией планируемых расходов (C + I + G + Xn), изображаемой как функция потребления, сдвинутая на величину (I + G + Xn), показывает величину совокупного дохода, при котором устанавливается макроэкономическое равновесие. Наклон функции потребления отражает предельную склонность к потреблению, т.е. изменение в потреблении по сравнению с изменением в доходах.

Если объем производства ниже равновесного (слева от точки E3) - это означает, что покупатели готовы приобретать товаров больше, чем фирмы производят, т.е. AD > AS. Фирмы начинают снижать запасы и наращивать производство, т.е. доходы и планируемые расходы выравниваются. И наоборот, в случае превышения объемов производства над планируемыми расходами (справа от точки E3) фирмы столкнутся с трудностями реализации и вынуждены будут сокращать производство до выравнивания AD и AS. Для производителя подобные колебания означают, что фактические инвестиции могут включать в себя как запланированные инвестиции, так и незапланированные, которые, как правило, отражаются в изменении товарно-материальных запасов, т.е. именно последние выполняют функцию выравнивающего механизма.

Вывод: расходы определяют уровень производства. Данная модель иллюстрирует идею Кейнса о том, что чем больше совокупный спрос (Е2 > Е1), тем больше равновесный объем национального дохода (продукта), т.е. того объема производства, к которому тяготеет национальная экономика (Y2 > Y1).

Модель "сбережения - инвестиции"

Наряду с моделью "доходы - расходы" для определения равновесного объема производства можно использовать модель "сбережения - инвестиции". Если не принимать во внимание вмешательство государства и внешнюю торговлю, то и инвестиции (I), и сбережения (S) можно рассматривать как разницу между доходом (Y) и потреблением (C).

Поскольку I = Y – C и S = Y – C, то I = S.

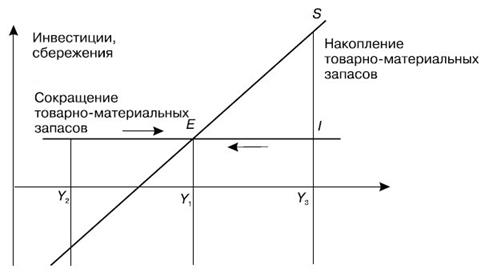

Рисунок 23. Условие I = S

При объеме производства (  ), который больше равновесного выпуска (

), который больше равновесного выпуска (  ), превышение уровня сбережений, ожидаемого производителями, означает сокращение потребления и как следствие - снижение фирмами производства и выпуска (рис. 23). Аналогично нестабильной будет и противоположная ситуация.

), превышение уровня сбережений, ожидаемого производителями, означает сокращение потребления и как следствие - снижение фирмами производства и выпуска (рис. 23). Аналогично нестабильной будет и противоположная ситуация.

На практике это означает, что для поддержания нормального функционирования экономики необходимо иметь механизм, который бы аккумулировал сбережения и направлял их на инвестиционные цели, способствуя тем самым достижению одного из важнейших условий макроэкономического равновесия – равенства между ключевыми экономическими параметрами: инвестициями и сбережениями: I = S.

Эту задачу призваны выполнять финансовые структуры (институциональные инвесторы), входящие в денежно-кредитную систему общества.

Парадокс бережливости. Теория мультипликатора. Акселератор.

Парадокс бережливости

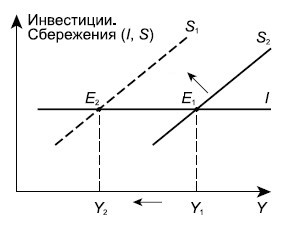

Данная модель может быть использована для иллюстрации так называемого "парадокса бережливости". Принято считать, что увеличение сбережений благоприятно сказывается на экономическом положении как отдельных граждан, так и страны в целом. Кейнс обратил внимание на то, что при определенных условиях увеличение сбережений может приводить к нежелательным последствиям для экономики. Если население увеличивает сбережения (сдвиг кривой сбережения влево-вверх), то при прочих равных условиях сокращаются потребление и совокупный спрос, а следовательно, и равновесный объем производства. Это, в свою очередь, означает снижение дохода, и желание увеличить сбережения не окажет в конечном итоге влияния на их величину. Фактический уровень сбережений может и не измениться (рис. 25).

Рисунок 24. Парадокс бережливости

Парадоксальность данной ситуации связана еще и с тем, что, согласно классическим представлениям, увеличение сбережений должно способствовать увеличению инвестиций, а следовательно, вести не к уменьшению, а к росту совокупного дохода. Согласно кейнсианскому подходу, часть инвестиционного спроса производна от динамики дохода. Увеличение сбережений означает сокращение потребления и продаж и приводит к сокращению совокупного дохода. Уменьшение дохода, которое происходит из-за несовпадения планируемых сбережений и инвестиций, может быть достаточно ощутимым вследствие того, что снижается доход на величину, пропорциональную мультипликатору.

Мультипликатор

Любое изменение расходов, составляющих совокупный спрос, - потребительских, инвестиционных, государственных приводит в действие так называемый мультипликативный процесс, выражающийся в превышении приращения совокупного дохода над приращением автономного спроса.

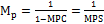

Простейшая модель мультипликатора может быть представлена так:

, где

, где

– прирост национального дохода (продукта);

– прирост национального дохода (продукта);

– числовой коэффициент, именуемый мультипликатором;

– числовой коэффициент, именуемый мультипликатором;

– прирост совокупных расходов.

– прирост совокупных расходов.

Мультипликатор – это коэффициент, показывающий, на сколько возрастет равновесный доход при увеличении совокупного спроса.

Механизм действия мультипликатора таков: любой дополнительный расход (  ) становится в экономическом кругообороте доходом тех лиц, которые реализуют товары или услуги. Таким образом, на следующем витке экономического кругооборота этот доход может вновь стать расходом, увеличивая тем самым совокупный спрос на товары и услуги.

) становится в экономическом кругообороте доходом тех лиц, которые реализуют товары или услуги. Таким образом, на следующем витке экономического кругооборота этот доход может вновь стать расходом, увеличивая тем самым совокупный спрос на товары и услуги.

Мультипликативный (нарастающий или множительный) процесс иногда сравнивают с кругами, расходящимися по воде от брошенного камня. Затухание "волн" при действии механизма мультипликатора связано с тем, что в каждом экономическом обороте часть дополнительного дохода не поступает вновь в оборот – она сберегается. Эта связь мультипликатора с поведением потребителя, его склонностью как к потреблению, так и к сбережению находит отражение в формуле мультипликатора

, где

, где

– мультипликатор;

– мультипликатор;

MPC – предельная склонность к потреблению;

MPS – предельная склонность к сбережению.

Из приведенной формулы следует, что чем больше дополнительные расходы на потребление и меньше на сбережения, тем больше при прочих равных условиях величина мультипликатора. А при увеличении доли сбережений и уменьшении доли потребления в доходе данный коэффициент становится меньше.

Потребление и сбережения в обычных условиях достаточно стабильны, иначе говоря, они "пассивно" приспосабливаются к изменению уровня дохода. Поэтому особую значимость эффект мультипликатора имеет в тех случаях, когда изменения происходят в инвестиционных или государственных расходах. Это обусловлено и тем, что и те, и другие расходы могут использоваться как непосредственные рычаги влияния на объем национального производства, обеспечивающие экономический рост.

Акселератор

С эффектом мультипликатора тесно связано действие эффекта акселерации. Оно означает, что существует связь между приростом спроса (дохода и продаж) и приростом инвестиций для расширения мощностей, производящих товары, на которые вырос спрос. Иначе говоря, изменения в спросе на инвестиции рассматриваются как функция от изменения дохода, при этом инвестиции увеличиваются в большей степени, чем прирост дохода:

, где

, где

h – коэффициент акселерации;

I – производственные (стимулированные) инвестиции;

– изменение дохода.

– изменение дохода.

Эффект акселератора в самом общем виде означает, что изменение в объемах продаж готовой продукции ведет к изменениям в спросе на средства производства, производящие эту продукцию.

Инвестиционный акселератор - коэффициент, показывающий зависимость изменения инвестиций от изменения дохода. Аналогично мультипликатору воздействие механизма акселерации двусторонне, т.е. его действие может проявляться не только в приросте инвестиций, но и в их сокращении.

Снижение объема продаж ведет к сокращению дохода и уменьшению инвестиций в n-е количество раз, равное величине акселератора.

Между мультипликатором и акселератором существуют и различия. Если мультипликатор характеризует некое разовое непосредственное воздействие на доход со стороны спроса в текущем году, то эффект акселератора показывает связь между инвестициями текущего года и расширением производства в следующем году.

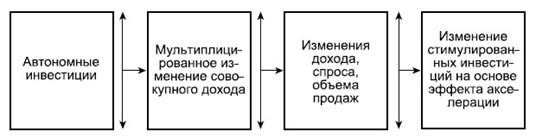

Связь между этими показателями можно условно представить в виде схемы (рис. 25).

Рисунок 25. Взаимосвязь между мультипликатором и акселератором

Из данной схемы ясно, что автономные инвестиции вызывают действие эффекта мультипликатора, что способствует росту дохода. Следующий за этим рост спроса и объема продаж ведет к появлению стимулированных инвестиций и действию эффекта акселератора.

Инфляционный и рецессионный разрывы

Задача анализа макроэкономического равновесия не только определить равновесный объем производства, но и дать ему оценку, т.е. сравнить, как соотносится равновесный объем производства с потенциальным объемом производства при полной занятости и широкими инвестиционными возможностями.

С помощью модели AD - AS давалась такая оценку, показывающая, что равновесный ВВП бывает значительно ниже потенциального. Равновесный и потенциальный объемы производства можно сравнить с помощью модели "доходы - расходы".

Помимо ситуации, когда равновесный и потенциальный объемы равны между собой, возможны еще два случая:

1. равновесный объем производства меньше потенциального; эта ситуация именуется рецессионным разрывом;

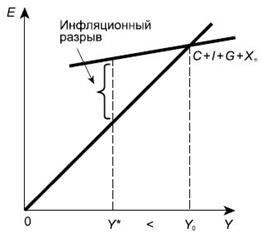

2. равновесный объем производства больше потенциального; подобную ситуацию называют инфляционным разрывом.

Рецессионный разрыв (рис. 26) - это ситуация, при которой совокупные расходы недостаточны для достижения объема производства на уровне полной занятости (Y*), и равновесие устанавливается на уровне, далеком от потенциального (Y0 < Y*).

Рисунок 26. Рецессионный разрыв

На рисунке 26 показано, насколько совокупные расходы меньше тех, которые обеспечили бы объем производства на уровне полной занятости. Дальнейший спад расходов может привести к спаду производства, причем с мультипликационным эффектом. Выходом из подобной ситуации может быть стимулирование спроса, и прежде всего такой его составляющей, как инвестиции.

Для преодоления рецессионного разрыва необходимо простимулировать совокупный спрос (прежде всего инвестиции). При этом приращение совокупного равновесного дохода составит:

На рисунке 27 приводится графическая иллюстрация противоположной экономической ситуации - инфляционного разрыва, когда совокупные расходы превышают доход.

Рисунок 27. Инфляционный разрыв

Спрос на товары превышает размеры того, что экономика может произвести, в результате начинают расти цены. Высокие цены ведут к возрастанию доходов бизнеса, но требование работников увеличить заработную плату из-за повышения стоимости жизни может способствовать раскручиванию инфляционной спирали «заработная плата – цены», что чревато негативными последствиями для экономики.

Во избежание возможных негативных последствий необходимо воздействовать на причины, порождающие избыточный спрос. Если же данная ситуация связана с избытком денег в экономике, то выходом из нее может быть проведение более жесткой денежно-кредитной политики. Если же она порождена процессами в бюджетной сфере – необходимо оздоровление бюджета.

Оба случая несовпадения совокупных расходов с уровнем реального выпуска, соответствующего полной занятости, можно проиллюстрировать, используя модель AD – AS. Причем, если в модели "кейнсианский крест" цены фиксированы, т.е. модель не позволяет показать изменение цен, то модель AD – AS (рис. 28а и 28б) может быть полезна для анализа процессов, связанных с динамикой цен.

Рисунок 28. Дефляционный разрыв

На рисунке 28а отражена ситуация дефляционного разрыва, т.е. величина совокупных расходов (точка А) не достигает уровня дохода, соответствующего полной занятости. Для преодоления подобной ситуации государство должно использовать фискальную и денежно-кредитную политику, стимулирующие совокупные расходы.

На рисунке 28б увеличение спроса вызывает рост цен, т.е. изменяется номинальный объем расходов при неизменном реальном выпуске. Инфляционный разрыв также можно ликвидировать средствами фискальной и денежно-кредитной политики, только направлены они должны быть в данном случае на решение задачи, противоположной той, которая решалась в случае дефляционного разрыва. При наличии инфляционного разрыва необходимо уменьшать совокупные расходы.

Итак, согласно кейнсианской концепции, равновесие на рынке благ зависит от величины совокупных расходов. Изменения в составляющих совокупный спрос расходах – в потреблении, инвестициях или государственных расходах – оказывают мультиплицированное воздействие на совокупный доход. Причем роль «первой скрипки» выполняют инвестиции, потребление более пассивно приспосабливается к изменению уровня совокупного дохода.

Макроэкономическое равновесие в модели IS – LM.

Модели макроэкономического равновесия, рассмотренные нами в предыдущих параграфах данной главы, описывали рынки товаров и услуг или «реальный» сектор экономики без учета денежных факторов. Включение в анализ общего равновесия денежного рынка возможно с использованием модели IS - LM, которая хотя и несколько усложняет анализ, но одновременно дает большие возможности для исследования взаимодействия рынков товаров и денег.

Модель IS - LM базируется на кейнсианских теоретических предпосылках. Впервые она была представлена Дж. Р. Хиксом в его знаменитой статье «Мистер Кейнс и классики» (1937 г.), а более широкую известность приобрела после выхода книги А. Хансена «Денежная теория и фискальная политика» (1949 г.). Отсюда одно из ее наименований – модель Хикса – Хансена.

Название «модель IS – LM» указывает на то, что общее экономическое равновесие достигается при равновесии товарных и денежных рынков. На рынках благ равновесие становится возможным, когда инвестиции (I) равны сбережениям (S), что и отражает кривая IS. На рынке денег равновесное состояние предполагает, что спрос на деньги – т. н. предпочтение ликвидности (L) равен их предложению (M). Данное состояние отражает линия LM.

Связующим звеном товарного и денежного рынков выступает процентная ставка. Она является не только важнейшей характеристикой денежного рынка, но и не менее значима для рынка товарного.

Кривая IS

Ставка процента – это затраты на получение кредитов для финансирования инвестиционных проектов, т.е. ее величина во многом определяет, выгоден ли инвестору тот или иной инвестиционный проект. Отсюда инвестиции можно рассматривать как функцию ставки процента:

I = f(r).

Чем выше ставка процента при прочих равных условиях, тем ниже уровень инвестиционных расходов и наоборот. Воспользуемся этой функцией для построения кривой IS. На рисунке 8а представлен график планируемых инвестиций, который показывает, что в экономической системе при прочих равных условиях рост ставки процента (от  к

к  ) ведет к уменьшению уровня планируемых инвестиций (от I (

) ведет к уменьшению уровня планируемых инвестиций (от I (  ) к I (

) к I (  ) на величину

) на величину  I).

I).

Рисунок 29. Формирование кривой IS

Но нам известно, что изменение инвестиций влияет на величину равновесного уровня дохода. Графически эту зависимость иллюстрирует модель "кейнсианский крест", который показывает величину равновесного дохода при данном уровне инвестиций.

Показанное на рис. 29 (а) увеличение ставки процента от r1 к r2, за которым последовало сокращение планируемых инвестиций на DI, приводит к смещению графика планируемых затрат в модели "кейнсианский крест" (рис. 29 (б)) и, как следствие, уменьшению уровня национального дохода от Y1 к Y2.

Используя функцию инвестиций и модель "кейнсианский крест", мы можем показать, как изменяется совокупный доход при изменении ставки процента. Эту зависимость отражает кривая IS (рис. 29 (в)), для построения которой были использованы соответствующие друг другу значения (Y1r1) и (Y2r2). Кривая IS имеет отрицательный наклон, иллюстрируя то обстоятельство, что увеличение ставки процента от r1 к r2 ведет к уменьшению планируемых инвестиций, и как следствие уменьшается совокупный доход от Y1 к Y2.

Поскольку равновесный уровень дохода означает соблюдение условия S = I, можно утверждать, что кривая IS показывает различные сочетания между процентной ставкой и совокупным доходом при равенстве между сбережениями и инвестициями, т.е. при равновесном состоянии товарных рынков. Во всех точках выше кривой IS объем запланированных расходов меньше совокупного дохода, т.е. имеет место перепроизводство товаров и услуг. Для всех точек ниже кривой IS характерен дефицит на рынках товаров и услуг.

Кривая LM

В тех же координатах, т.е. процентная ставка и доход, в которых мы построили кривую IS - кривую равновесия товарных рынков, мы можем построить кривую равновесия денежного рынка LM.

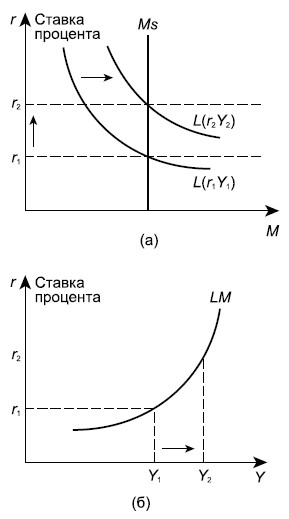

Денежный рынок представлен на рис. 30а. Вертикальная кривая предложения денег Ms означает, что величина предложения фиксирована. Мы будем исходить из того, что предложение определено центральным банком страны, а цены в краткосрочном периоде неизменны.

Рисунок 30. Формирование кривой LM

Что касается функции спроса на деньги, то при ее рассмотрении можно провести аналогию с функцией спроса на любое другое благо. Как известно, спрос на товары сокращается при росте цены и увеличивается при росте дохода. Спрос на деньги в самом общем виде можно выразить как функцию дохода (прямая зависимость) и номинальной ставки процента (обратная зависимость)

Md = L (r, Y).

Данное преставление о функции спроса на деньги соответствует кейнсианской теории ставки процента и ее наиболее простой интерпретации - теории предпочтения ликвидности. Увеличение дохода при таком подходе от Y1 до Y2 будет приводить к увеличению спроса на деньги от L1 (r1Y1) до L2 (r2Y2) и повышению ставки процента от r1 к r2, что отражено на рис. 30а.

Кривая LM на рис. 30б - графическое отражение связи между ставкой процента и совокупным доходом при равновесии рынка денег. Аналогично кривой IS вид кривой LM мы определили, ориентируясь на пару точек (r1Y1) и (r2Y2), т.е. на такое сочетание величины дохода и процентной ставки, при которых спрос на деньги (L) равен их предложению (M).

Положительный наклон кривой LM (рис. 30б) показывает, что равновесие на денежном рынке будет поддерживаться, если увеличению реального дохода будет соответствовать более высокая ставка процента.

Точки ниже и выше кривой LM характеризуют неравновесное состояние денежного рынка. Во всех точках ниже кривой LM спрос на деньги больше их предложения (L > M), во всех точках выше кривой LM предложение денег больше, чем спрос на них (L < M).

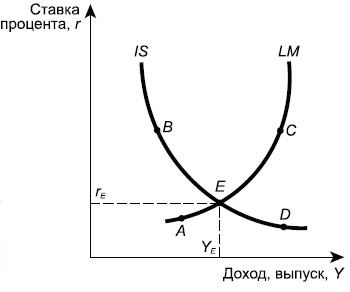

IS - LM

На рисунке 31 кривые IS и LM изображены вместе. Точка, в которой они пересекаются, - точка экономического равновесия (точка Е) фиксирует такое соотношение ставки процента (rE) и уровня дохода (YE), при котором достигается равновесие как в товарном (реальном) секторе экономики, так и в денежном. Другими словами, при таком соотношении ставки процента и дохода нет излишка и дефицита ни на товарном, ни на денежном рынке, а совокупный спрос, соответствующий подобной ситуации, называется эффективным спросом.

Рисунок 31. Равновесие на товарном и денежном рынках

Для других точек, отмеченных на рис. 31, мы имеем либо равновесие на денежных рынках (точки А, С) при отсутствии равновесия на товарных, или равновесие на товарных (точки В, D) при отсутствии равновесия на денежных. Например, в точке А низкая ставка процента будет стимулировать избыточные инвестиции со всеми вытекающими из этого последствиями. А в точке В, напротив, чрезмерно высокая ставка процента не позволит обеспечить достаточный объем инвестиций в экономику. Указанные отклонения в состоянии равновесия оцениваются как неблагоприятные экономическими субъектами, и, как следствие, возникают действия, которые способствуют восстановлению равновесия.

Сдвиги кривых IS и LM отражают проводимую экономическую политику. К сдвигу кривой IS приводят мероприятия бюджетно-налоговой политики, т.е. изменения государственных расходов и налогов. Кривая LM сдвигается вследствие изменений в денежно-кредитной политике.

Модель IS - LM (модель Хикса - Хансена) – это полная кейнсианская модель, рассматривающая процессы, происходящие в товарном (реальном) и денежном секторах экономики в их взаимодействии.

С момента ее создания она стала основной моделью для теоретического анализа тех или иных решений в сфере экономики. Причем анализ с помощью модели IS - LM принимаемых решений и их возможных последствий проводится вне зависимости от того, в рамках какого теоретического направления предлагаются те или иные экономические решения, те или иные варианты проведения экономической политики.

Цикличность экономического развития

Цикличность – это форма развития национальной экономики и мирового хозяйства как единого целого, это движение от одного макроэкономического равновесия в масштабе экономики в целом к другому.

Экономический цикл представляет собой периодические спады и подъемы в экономике, колебания деловой активности.

Виды циклов по продолжительности:

ü Циклы Кондратьева, «длинные волны экономической конъюнктуры» – 50-70 лет

ü Циклы Кузнеца (строительные) – 18-25 лет

ü Классические циклы – 10-12 лет

ü Циклы Жугляра (инвестиционные) – 7-12 лет

ü Циклы Китчина (товарные циклы) – 2-3 года

ü Циклы Форрестера (энергия и материалы) – 200 лет

ü Циклы Тоффлера (развитие цивилизаций) – 1000-2000 лет

Классификация циклов:

ü по продолжительности:

1. краткосрочные;

2. среднесрочные;

3. долгосрочные.

ü по сфере де йствия:

1. промышленные;

2. аграрные.

ü по специфике проявления:

1. нефтяные;

2. продовольственные;

3. энергетические;

4. сырьевые;

5. экологические.

ü по формам развертывания:

1. структурные;

2. отраслевые.

ü по пространственному признаку:

1. национальные;

2. межнациональные.

Цикличность как многофакторный процесс:

ü Научно-технический прогресс;

ü Денежное обращение;

ü Биполярная структура рынка (AD-AS);

ü Внешние факторы;

ü Политические факторы;

ü Природные факторы.

Экономический цикл – это периодические колебания уровней занятости, производства и цен, т.к. интегральная теория экономического цикла отсутствует, уровень совокупных расходов непосредственно определяет уровень занятости и производства (сезонные колебания не учитываются).

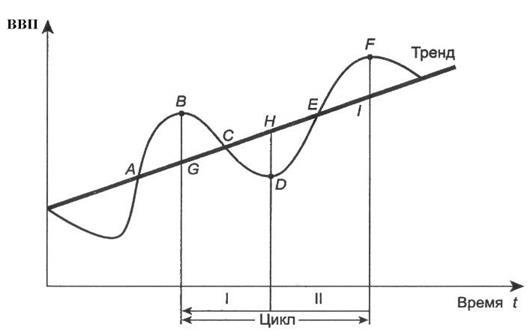

Рисунок 32. Двухфазная модель экономического цикла, I - нисходящая волна (сокращение производства); II - восходящая волна (подъем производства)

Фазы цикла:

1. Кризис (рецессия, сжатие, спад). Начинает проявляться в превышении предложения над спросом, накоплении товарных запасов и, как следствие, падении цен. Кризис сбыта и падение цен ведет к сокращению производства (важнейшая характеристика кризиса), росту банкротств и крахов, массовой безработице, падению заработной платы и уровня жизни, всеобщей погоне за деньгами и росту ссудного процента. (С 50-х годов XX в. кризис нередко деформируется, превращаясь в стагфляцию, когда падение производства и рост безработицы сопровождаются ростом цен.)

2. Депрессия (дно). Экономика достигает «дна», низшей точки падения производства. Сокращение производства и падение цен прекращается, товарные запасы стабилизируются и начинают сокращаться, снижается ссудный процент (деловая активность очень низка - нет спроса на деньги), безработица сохраняется на высоком уровне, появляются «точки роста» и начинается переход к оживлению.

3. Оживление (расширение, экспансия). Производство начинает расширяться, восстанавливается его предкризисный уровень. Цены начинают расти, усиливается деловая активность. Растет спрос на промышленное оборудование, в оборот вовлекаются новые капиталы. Спрос на деньги увеличивается, что ведет к повышению ссудного процента, растут заработная плата и прибыли.

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|