- Автоматизация

- Антропология

- Археология

- Архитектура

- Биология

- Ботаника

- Бухгалтерия

- Военная наука

- Генетика

- География

- Геология

- Демография

- Деревообработка

- Журналистика

- Зоология

- Изобретательство

- Информатика

- Искусство

- История

- Кинематография

- Компьютеризация

- Косметика

- Кулинария

- Культура

- Лексикология

- Лингвистика

- Литература

- Логика

- Маркетинг

- Математика

- Материаловедение

- Медицина

- Менеджмент

- Металлургия

- Метрология

- Механика

- Музыка

- Науковедение

- Образование

- Охрана Труда

- Педагогика

- Полиграфия

- Политология

- Право

- Предпринимательство

- Приборостроение

- Программирование

- Производство

- Промышленность

- Психология

- Радиосвязь

- Религия

- Риторика

- Социология

- Спорт

- Стандартизация

- Статистика

- Строительство

- Технологии

- Торговля

- Транспорт

- Фармакология

- Физика

- Физиология

- Философия

- Финансы

- Химия

- Хозяйство

- Черчение

- Экология

- Экономика

- Электроника

- Электротехника

- Энергетика

Лекція 11. Тема: Захист від ризиків при здійсненні зовнішньоекономічних контрактів.

Лекція 11. Тема: Захист від ризиків при здійсненні зовнішньоекономічних контрактів.

План

1. Принципи захисту від ризиків, пов’язаних із зовнішньоекономічними контрактами.

2. Валютні застереження.

3. Ф’ючерсні і опціонні контракти.

Теоретичний матеріал

Питання 1. Принципи захисту від ризиків, пов’язаних із зовнішньоекономічними контрактами.

Міжнародні економічні відносини з іноземними партнерами властиві діяльності великих туристичних підприємств. Нині страхові компанії здійснюють пряме страхування від ризиків, характерних для міжнародних контрактів. Це і страхування від невиконання зобов'язань партнерами, і деякі схеми страхування фінансових ризиків. Але набагато більший ефект дають і тому набагато частіше застосовуються методи, розроблені самою практикою діяльності міжнародних фінансових ринків. Мова йде про так зване хеджування.

Хеджування - це метод захисту від фінансових ризиків за допомогою фінансових інструментів без безпосереднього залучення страхової компанії [49]. Всупереч традиційному уявленню про страхування як придбання страхових полісів тільки в страховій компанії метод хеджування відповідає основним принципам справжнього страхування: захищає від грошових втрат при здійсненні ризиків, передає відповідальність по них іншій стороні, здійснює солідарний розподіл збитку, передбачає оплату або компенсацію за страхування.

Існує два основних методи хеджування:

· валютні застереження;

- ф'ючерсні операції.

Розрахунки по міжнародних контрактах здійснюються, як правило, у вільно конвертованих валютах. Однак курсова вартість цих валют по відношенню одна до одної постійно змінюється. Тому основними ризиками при здійсненні зовнішньоекономічних контрактів є: цінові, комерційні, валютні.

Однак і цінові, і комерційні ризики в даному випадку є похідними від валютних. Саме останні значною мірою переважають над іншими і визначають їх. Тому в цій главі основна увага буде приділена саме валютним ризикам.

Після скасування в 1973 році твердих, або фіксованих, курсів і переходу багатьох країн до ринкового регулювання курсів своїх валют, коливання їх досягають істотних відхилень. Це утруднює еквівалентний обмін у міжнародній торгівлі товарами і послугами, а тому потребує регулювання і певних гарантій для інвесторів.

Валютні ризики — це можливі втрати від зміни валютних курсів, які настають у момент перерахування виторіу на рахунок експортера. В зовнішньоекономічних контрактах фіксуються два види валют: валюта ціни і валюта платежу.

Валюта ціни (або валюта операції) - це валюта, в якій встановлюється ціна товару чи послуги або виражається сума наданого міжнародного кредиту.

Валюта платежу - це валюта, в якій здійснюється фактична оплата товару чи послуги або погашення міжнародного кредиту.

Величина валютного ризику пов'язана із втратою купівельної спроможності валюти, тому вона знаходиться в прямій залежності від інтервалу часу між терміном укладення угоди і моментом платежу.

У експортера послуги (продавця) курсові втрати виникають у разі укладення контрактів до падіння курсу валюти платежу, тому що за виручені кошти експортер одержить менше національних грошових коштів. Імпортер же (покупець) отримує збитки при підвищенні курсу валюти ціни, тому що для її придбання йому необхідно витратити більше національних валютних коштів.

Ступінь валютного ризику можна знизити, використовуючи два методи:

- правильний вибір валюти ціни,

- регулювання валютної позиції за контрактами.

Регулювання валютної позиції за контрактами полягає в досягненні збалансованості структури грошових вимог і зобов'язань за укладеними контрактами. Це досягається двома способами.

По-перше, при одночасному підписанні контрактів на імпорт і експорт варто простежити, щоб вони укладалися в одній валюті і терміни платежів збігалися. У цьому випадку збитки від зміни курсу валют по імпорту й експорту деякою мірою компенсують один одного.

По-друге, у разі спеціалізації на одному виду зовнішньоекономічної діяльності доцільно диверсифікувати валютну структуру, тобто укладати контракти із застосуванням різних валют, що мають тенденцію до протилежної зміни курсів.

Вибір валюти ціни контракту. Правильний вибір валюти ціни полягає у встановленні ціни за контрактом у такій валюті, зміна курсу якої вигідна для даної фірми. Для експортера це буде «сильна» валюта, курс якої підвищується протягом терміну дії контракту. Слід, однак, зауважити, що і прогноз курсу, й інтереси партнерів можуть суперечити бажаним, оскільки, вибравши сприятливу валюту для себе, доведеться поступитися в якому-небудь іншому пункті договору.

Не існує валюти-еталона, до якої можна прив'язати ціну і платіж у контракті з метою збереження незмінного еквівалента у всіх інших валютах, тому що одні валюти дорожчають, а інші дешевіють відносно одна одної.

Реалії нашого життя показують, що з досить високим ступенем імовірності можна орієнтуватися лише на короткострокові тенденції в зміні курсів валют, скажімо, до шести місяців. На довші терміни (рік і більше) визначити імовірний рух курсу тієї чи іншої валюти значно складніше.

Для такого прогнозування необхідно враховувати найважливіші фактори розвитку економіки тієї чи іншої країни і тенденції на міжнародних фінансових ринках. Дотепер світ не знає методів в прогнозу на довгострокові періоди.

Безпосереднім регулятором валютного курсу є платіжний баланс країни, що відбиває співвідношення надходження і платежів валюти за експортовані й імпортовані товари та послуги, а також показники руху капіталів у той чи інший момент або за певний період часу.

Основу платіжного балансу, як правило, формують розрахунки по зовнішній торгівлі країни. Якщо країна імпортує більше товарів і послуг, ніж сама представляє, то створюється підвищений попит на іноземну валюту. При вільному коливанні валютних курсів це призводить до підвищення курсів іноземних валют і зниження курсу валюти даної країни. І навпаки -перевищення експорту над імпортом збільшує попит на валюту даної країни з боку імпортерів з інших країн, що призводить до підвищення курсу даної валюти стосовно інших валют.

Уже протягом тривалого часу економіка розвинутих країн розвивається в умовах інфляції. Зростання цін усередині країн виливає на зовнішньоекономічні зв'язки, викликає структурні зміни в платіжному балансі, що, у свою чергу, визначають зміну курсів валют.

Оскільки інфляційні процеси у різних державах різні за інтенсивністю, то в більш вигідному положенні виявляються країни з низьким ростом цін. їхні товари конкурентоспроможні на зовнішніх ринках, а фірми мають більше можливостей розширити свій експорт. За інших рівних умов це приводить до зростання надходжень іноземної валюти, попиту на валюти цих країн і підвищення їх курсів. І навпаки, більш високі темпи росту цін у порівнянні з іншими країнами в остаточному підсумку призведуть до зниження курсу її валюти.

При визначенні можливої тенденції валютних курсів важливою є динаміка цін на товари і послуги, що є об'єктами міжнародної торгівлі. Для цього, зокрема, можуть бути використані індекси оптових цін. Індекс оптових цін, звичайно, не дає точної картини, тому що товари, які надходять у міжнародну торгівлю, можуть мати різну питому вагу в товарній масі тієї чи іншої країни, і динаміка цін на ці товари може відрізнятися від загального індексу оптових цін.

Хоча основною валютою міжнародних розрахунків залишається долар США, все більшу роль починають відігравати валюти інших країн, особливо євро.

В умовах такої нестійкості валютних курсів установлення ціни в євро чи доларах не може повністю забезпечити інтереси експортера. У цьому випадку виникає необхідність страхування від можливого падіння курсу цих валют.

У принципі таке страхування експортної виручки, вираженої у нестійкій валюті, можливе за умови валютного застереження, наприклад, до євро. При цьому в умовах платежу фіксується, що він здійснюється в євро, виходячи з його курсу до долара на момент підписання контракту.

Фактично це застереження переводить ціну, виражену в доларах, у німецькі марки. Це має реальний сенс у тих випадках, коли ціна в контракті з постачаннями протягом року і більше встановлюється на базі котирувальної ціни на якій-не-будь товарній біржі. (Котирувальні ціни відбивають в основному співвідношення попиту та пропозиції товару і меншою мірою — зміну валютних курсів.) Ціна в контракті, встановлена у доларах, відповідно до котирувальної ціни може змінюватися в будь-який бік, але перерахування її в німецькі марки за курсом, зафіксованим на весь термін контракту, буде гарантією від втрат внаслідок можливого падіння курсу долара.

Далі розглянемо конкретний зміст кожного застереження.

Питання 2. Валютні застереження

Валютні застереження — це умови, що включаються спеціально в текст контракту, відповідно до яких сума платежу повинна бути переглянута в тій же пропорції, у якій відбудеться зміна курсу валюти платежу стосовно валюти застереження.

Захист від ризиків за допомогою валютних застережень відноситься до так званого нестрахового захисту, оскільки не передбачає розміщення цих ризиків на страхування в страхових компаніях.

Суть цих застережень зводиться до визначення у контракті, а саме в двох його статтях — «ціна товару» і «умови платежу» — таких умов, що звели б до мінімуму можливі валютні втрати.

Як показує практика, в основній масі контрактів в якості валюти ціни і валюти платежу передбачається одна й та сама валюта. При цьому експортер зацікавлений у встановленні ціни в стійкій валюті, тобто такої, що мінімально піддається ризику знецінення. Фіксація ціни товару в стійкій валюті є однією із форм страхування валютних ризиків, причому найбільш розповсюдженою сьогодні.

При системі фіксованих паритетів (до 1973 року) валюта ціни в контракті не відігравала такої ролі, як нині. Справа в тому, що коливання курсів будь-якої валюти країни - члена МВФ не могли виходити за допустимі межі відхилень від офіційного паритету ± 1% до грудня 1971 року і ± 2,25% до лютого 1973 року. Основним завданням експортера на той час було страхування від офіційної девальвації валюти ціни.

Таке страхування здійснювалося у двох основних формах: за допомогою валютного і золотого застережень. Валюта ціни прив'язувалася або до долара США за офіційним курсом, або через нього до іншої валюти, або ж до свого офіційного золотого вмісту. За наявності валютного або золотого застереження сума платежу в девальвованій валюті змінювалася таким чином, щоб зберігався еквівалент у валюті, до якої прив'язувалася валюта ціни, або в первісному золотому вмісті.

При системі фіксованих паритетів девальвація однієї валюти не призводила до автоматичної зміни паритетів і курсів інших валют між собою. Так, наприклад, девальвація англійського фунта стерлінгів не змінювала паритетів і курсів між доларом і німецькою маркою, маркою і французьким франком і т.д. Застосування валютного застереження дозволяло експортеру зберегти еквівалент ціни в інших валютах без зміни.

Золоті застереження, при яких ціна товару фактично прирівнювалася до певної кількості золота, були застереженнями на базі офіційної ціни золота.

Нині твердих паритетів і офіційної ціни золота не існує. Курси валют змінюються не ступінчасто, а постійно під впливом ринкових сил. Причому в русі перебувають одночасно курси всіх валют.

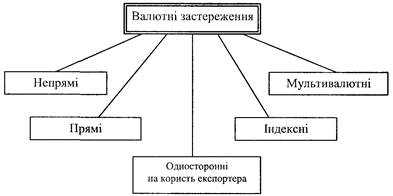

Валютні застереження бувають непрямі, прямі, мультивалютна односторонні на користь експортера, індексні(рис. 10.1).

Непрямі валютні застереження застосовуються тоді, коли ціна зафіксована в одній із найбільш розповсюджених у міжнародних розрахунках валют (долар США, евро), а платіж передбачається, наприклад, у національній валюті. Текст такого застереження може бути таким:

«Ціна в доларах США, платіж у евро. Якщо курс долара до евро напередодні дня платежу зміниться порівняно з курсом на день укладення контракту, то відповідно змінюється ціна товару і сума платежу».

Рис. 10.1. Види валютних застережень

Прямі валютні застереження спрямовані на збереження купівельної спроможності валюти платежу на колишньому рівні. Застосовуються у разі, коли валюта ціни і валюта платежу збігаються, але величина суми платежу ставиться в залежність від зміни курсу валюти платежів стосовно іншої, більш стабільної валюти, що називається валютою застереження. Текст такого застереження приблизно такий:

«Ціна товару і платіж у євро. Якщо на день платежу курс євро до долара США на валютному ринку в Нью-Йорку буде нижчий за його курс на день укладання контракту, то ціна товару і сума платежу в євро відповідно підвищуються».

Питання 3. Ф'ючерсні й опціонні контракти

Хеджування має на меті зменшення ринкового ризику несприятливої зміни ціни якого-небудь активу за рахунок використання фінансових інструментів. При операціях хеджування, як і при будь-яких страхових угодах, ризик не зникає. Він просто змінює свого носія.

Хеджування слід відрізняти від спекуляції, що має на меті Одержання прибутків від гри на різниці в цінах біржових активів і відбувається в умовах підвищеного ризику. У певних ситуаціях можливі спекулятивні угоди з невисоким рівнем ризику.

Нині на ринку грошей і капіталів використовуються такі групи фінансових інструментів, які умовно можна поділити на базові і похідні.

Як базові, так і виробничі інструменти можуть бути простими, які є самостійними одиницями (акція, облігація і т.д.), і складеними, які можуть бути представлені у вигляді комбінації двох і більше простих інструментів.

До простих також відносять валютні операції спот - придбання або продаж однієї валюти за іншу в даний момент часу за поточним курсом. Угоди спот на акції - придбання або продаж акцій у даний момент часу за поточним курсом.

Похідні інструменти - інструменти, які обумовлюють права і/або зобов'язання по відношенню до інших інструментів ринку грошей і капіталів. Існують два типи похідних цінних паперів: ф'ючерсні контракти і опціони (вільноспрямовані або біржові).

Ф'ючерсний контракт

Ф'ючерсний контракт - це договір купівлі-продажу біржового активу у певний момент часу в майбутньому за ціною, встановленою сторонами угоди в момент її укладення.

В якості біржового актива можуть виступати:

- валюта;

- акції;

· різноманітні індекси (Dow Jones, SVP, DAX, PTC і т.д.);

· товари (як правило ті, що котируються і торгуються на товарних біржах - золото, платина, зерно, нафта і т.д.);

- інші похідні інструменти.

В сучасних умовах зобов'язання по ф'ючерсних контрактах у переважній більшості випадків виплачуються шляхом сплати різниці в ціні, а не шляхом доставки реального товару. Ф'ю-черсна біржа - це «ринок цін», а не «ринок реального товару».

Наприклад,ви припускаєте, що продажна ціна валюти підвищиться. Ви берете ф'ючерсний контракт на придбання 10 000 одиниць валюти через рік за нинішньою ціною, наприклад, по 5,35 грн. за одиницю. Якщо ціна через рік підвищиться, скажімо, до 6,00, то ви одержуєте (6,00 - 5,35) - 10 000 = 6500 грн. додаткового прибутку, тому що зможете продати куплену валюту за більш високою ціною. Але якщо ціна упаде, ви програєте.

Опціон

Вільноспрямований опціонний контракт (біржовий опціон) - це договір на правокупити або продати біржовий актив або ф'ючерсний контракт за ціною виконання.

В опціонній угоді беруть участь дві особи. Одна купує опціон, тобто здобуває право вибору, інша продає (або, як кажуть, виписує) опціон, тобто надає право вибору. За своє право покупець опціону сплачує продавцю винагороду, яка називається премією. Суть опціону в тому, що він надає одній зі сторін угоди право вибору: виконати умови контракту чи відмовитися від них.

Існує два типи опціону: опціон на покупку (або опціон кол) і опціон на продаж (або опціон пут). Опціон кол надає право власнику опціону купити чи відмовитися від покупки базисного активу. Опціон пут надає право продати чи відмовитися від продажу базисного активу.

Продавець опціону повинен виконати свої зобов'язання, якщо покупець опціону вирішує його виконати. Покупець має право виконати опціон, тобто купити або продати базисний актив тільки за тією ціною, яка зафіксована в контракті. Вона називається ціною виконання.

З точки зору термінів виконання опціони поділяються на два типи: американський і європейський. Американський опціон може бути викопаний у будь-який день до закінчення терміну дії контракту, європейський - тільки в день закінчення терміну контракту.

Наприклад,ви передбачаєте, що продажна ціна валюти підвищується. Ви берете опціонний контракт на покупку 10 000 одиниць валюти за ціною 5,35 грн. за одиницю терміном на один рік. Якщо ціна валюти дійсно підвищиться, ви реалізуєте своє право, тобто придбаєте за ціною 5,35, а потім перепродасте їх за реальною продажною ціною, одержавши прибуток. Якщо ж продажна ціна валюти знизиться чи не підвищиться до того рівня, що може принести вам прибуток, ви не будете реалізовувати своє право. У цьому випадку ви, щоправда, втратите свої комісійні, але це страхова угода, за яку завжди треба платити.

Порівняння ф'ючерсних та опціонних контрактів

Різниця між ф'ючерсним контрактом і опціоном полягає в тому, що за ф'ючерсним контрактом сторони зобов'язані купити чи продати обумовлений актив. Опціон же обумовлює тільки право купівлі чи продажу. І якщо власнику опціону не вигідна операція, обумовлена в опціоні, він може ним не скористатися. Більше того, він може його продати тому, кому він потрібний.

Опціон, таким чином, є цінним папером, причому вторинним цінним папером, тому що в його умовах обумовлюється купівля або продаж іншого цінного папера. Опціон має і всі риси страхового поліса, оскільки захищає власника від змін в несприятливий для нього бік курсу біржового активу.

Різницю між ф'ючерсним контрактом і опціоном підкреслює спосіб встановлення ціни на них. Ціна ф'ючерсного контракту -вартість обумовленого активу, ціна опціону - премія за покупку чи продаж кожної одиниці цього активу. Саме це ріднить опціон зі страховим полісом. Єдина відмінність полягає у тому, що опціон продається не страховою компанією.

Для страхування можна використовувати і ф'ючерсні, і оп-ціонні контракти. Щоб застрахуватися від втрат у зв'язку з падінням курсу цінного паперу, варто продати на неї ф'ючерс-ний контракт або купити опціон пута. Оскільки ф'ючерсна ціна залежить від ціни спот, то при падінні останньої знизиться і ф'ючерсна ціна. У результаті продавець ф'ючерсного контракту виграє. Це повністю або частково компенсує його втрати від падіння ціни паперу, яким він володіє.

Страхування за допомогою опціону пут полягає в тому, що купується право продати цінний папір у майбутньому за ціною виконання опціону. Власник опціону скористається цим правом, якщо ціна базисного активу під час або до моменту завершення операції хеджування виявиться нижчою за ціну виконання.

Для страхування від підвищення курсу цінного паперу необхідно купити ф'ючерсний контракт або опціон кол. Якщо ціна паперу на спотовому ринку буде зростати, це компенсується хеджеру за рахунок цього виграшу за ф'ючерсним контрактом. У випадку опціону кол купується право на придбання цінного паперу в майбутньому за ціною виконання. Власник опціону скористається ним, якщо ціна паперу на спотовому ринку виявиться вищою за ціну виконання.

Наприклад, ви побоюєтеся зниження ціни валюти (акцій якої-небудь компанії або будь-якого іншого базисного активу). Припустимо, вас влаштовує ціна 5,40. Ви не бажаєте, щоб ціна ваших активів знизилася протягом півроку, і для цього укладаєте два зустрічних контракти: контракт на продаж 10 000 одиниць валюти за ціною 5,40 і контракт на покупку за тією ж ціною. Припустимо, ціна зросла до 5,60. Купуючи валюту за ціною 5,60, ви виграєте за контрактом на придбання 2000 грн. Але ви програєте за контрактом на продажу 2000 грн., оскільки продасте за ціною 5,40 валюту, яка вже коштує 5,60. В результаті у вас немає ні прибутку, ні збитку, але заради цього і укладалися угоди.

Аналогічно здійснюється хеджування за допомогою придбання опціонів.

Донедавна в Україні торгівля ф'ючерсними контрактами була заборонена (заборона введена з 1998 року). Однак з кінця 2003 року українська міжбанківська валютна біржа почала торгувати ф'ючерсними контрактами на курс гривні до іноземних валют. Ціною закриття фьючерса буде служити середньозважений курс міжбанківського ринку.

Крім того, УМВБ планує почати торгівлю ф'ючерсними контрактами на аграрну продукцію (ячмінь 3-го класу, фуражна пшениця, цукор, насіння соняшника), а також нафтову продукцію.

|

|

|

© helpiks.su При использовании или копировании материалов прямая ссылка на сайт обязательна.

|